Weather temperature

Habitat : les démarches

Publié le – Mis à jour le

Opération Programmée pour l’Amélioration de l’Habitat (OPAH) “Coeur de Ville”

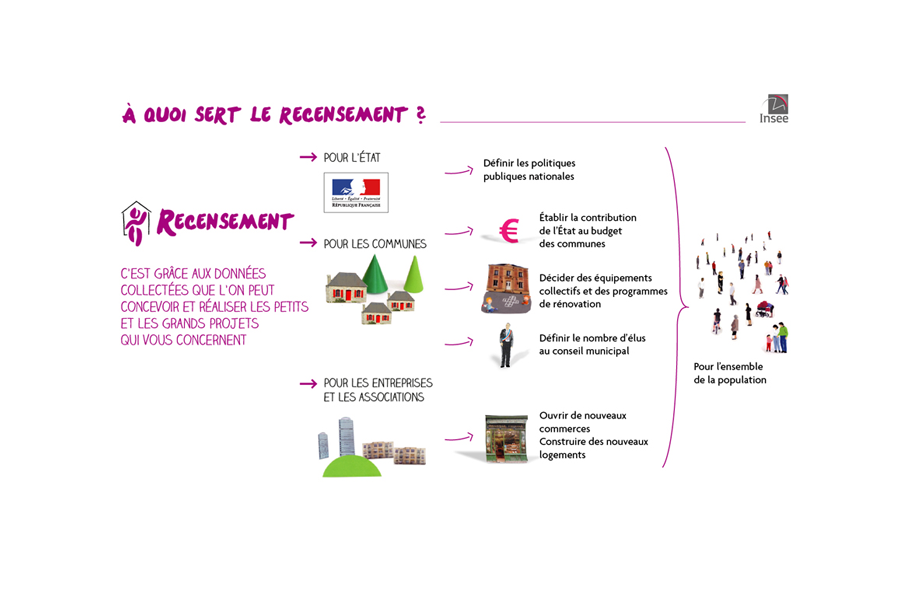

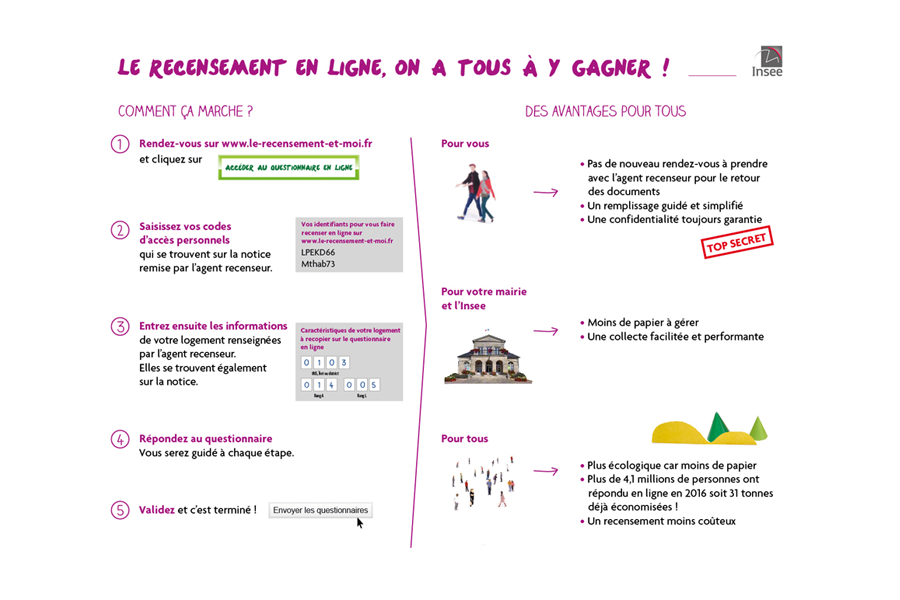

Recensement

Le recensement de la population a pour objectifs le dénombrement des logements et de la population résidant en France et la connaissance de leurs principales caractéristiques : sexe, âge, activité, professions exercées, caractéristiques des ménages, taille et type de logement, modes de transport, déplacements quotidiens. Pour une commune ces statistiques servent à prévoir les besoins en équipements collectifs comme les écoles, les maisons de retraites ou les hôpitaux. Elles servent surtout à établir la contribution de l’État au budget de la commune pour financer ces investissements.

Les communes de 10 000 habitants ou plus comme Cuers font désormais l’objet d’une enquête annuelle (de janvier à février) auprès d’un échantillon de 8 % de la population, dispersé sur l’ensemble de leur territoire. Au bout de 5 ans, tout le territoire de ces communes est pris en compte et les résultats du recensement sont calculés à partir de l’échantillon de 40 % de leur population ainsi constitué.

L’Adressage et certificat de numérotage

L’adressage précise les numéros affectés aux différents accès sur la ou les voies bordant la ou les parcelles. La demande d’attribution ou de confirmation d’une adresse est nécessaire pour une construction ou une réhabilitation sur une ou plusieurs parcelles, en particulier si les accès sont modifiés. Ce document permet de localiser votre parcelle afin d’améliorer l’intervention des services d’urgence (les pompiers, le SAMU, le SMUR, la police, la gendarmerie …..) et l’efficacité des services publics tels que la Poste, les impôts, la CAF ….. , les réseaux tels que l’ouverture d’un compteur (eau ou électricité), la fibre, et les autres services tels que les livraisons et autres.

Il permet aussi de mettre à jour la Basse d’Adresse Nationale (BAN) produite par l’Institut national de l’information géographique et forestière (IGN) (cf l’article L. 321-4 du même code par la loi n° 2016-1321 du 7 octobre 2016 pour une République numérique). C’est la seule base de données d’adresses officiellement reconnue par l’administration. Elle est utilisée par de nombreux services numériques publics et privés.

Comment obtenir un certificat de numérotage ?

- Téléchargez le formulaire

- Remplissez le (informatiquement ou imprimez le et remplissez le à la main) et adressez le accompagné des documents demandés :

- soit par courrier postal : Mairie de Cuers – Service “Habitat”– Place Général Magnan – BP 37 – 83390 Cuers

- Soit en le déposant à l’accueil ou dans la boite aux lettres de l’Hôtel de Ville sous pli cacheté à l’attention du service “Habitat”

- soit en ligne.

Lutte contre l’habitat indigne :

Vous êtes occupants d’un logement présentant des signes de non décence, de risque pour la santé ou la sécurité : comment agir ?

Vous avez la possibilité de saisir le service Habitat OU d’effectuer les démarches auprès de la Préfecture -DDTM :

SOIT PAR COURRIER

Préfecture du Var

Direction Départementale des Territoires et de la Mer du Var (DDTM)

Service Habitat Rénovation Urbaine – Pôle Départementale de Lutte contre l’Habitat Indigne du Var

Boulevard du 112ème Régiment d’Infanterie

CS 31209

83070 TOULON Cedex

SOIT PAR COURRIEL : ddtm-pdlhi@var.gouv.fr

Liens utiles pour vos démarches : https://www.var.gouv.fr/Demarches/Signaler-un-habitat-indigne

Autres liens utiles :

- Guide du logement décent de la CAF et de l’ADIL

- Fiche d’auto-diagnostic (accompagne l’état du logement ou de la chambre que vous louez avant la première visite)

- Attestation sur l’honneur (d’avoir pris contact avec le propriétaire pour effectuer des travaux)

Publicité extérieure

La politique publique relative à la publicité extérieure s’inscrit dans un objectif de qualité du cadre de vie. Elle vise à réduire l’impact des panneaux publicitaires dans l’espace public à travers notamment une diminution du nombre de dispositifs, une réduction des formats ou encore des règles de limitation des nuisances lumineuses dans un contexte de sobriété énergétique et de préservation de la biodiversité nocturne.

La décentralisation de la police de la publicité est entrée en vigueur au 1er janvier 2024.

Des nouvelles compétences dévolues aux maires et présidents d’EPCI. Dorénavant, les maires sont compétents pour assurer cette police sur leur territoire, que leur commune soit ou non couverte par un Règlement Local de Publicité (RLP).

Pour l’heure, la Commune n’est pas couverte par un Règlement Local de Publicité (RLP), de ce fait tout projet doit respecter le Règlement National de Publicité (RNP).

Pour toutes demandes et afin de vous accompagner dans votre projet, le service Habitat doit être consulté.

L’essentiel de la réglementation :

L’affichage publicitaire est réglementé par le code de l’environnement (articles L.581-1 à L.581-45 et R.581-1 à R.581-88).

Les règles s’appliquent à la publicité, aux enseignes et pré-enseignes visibles de toute voie ouverte à la circulation publique.

Le site service-public vous informe de la réglementation relative à la publicité extérieure : https://entreprendre.service-public.fr/vosdroits/N31355

Textes de lois et références :

• Code de l’environnement, articles L 581-1 à L 581-45

• Code de l’environnement, articles R 581-1 à R 581-88

Pour en savoir plus :

Télécharger le guide pratique de la réglementation de la publicité extérieure.

LES FORMALITÉS ADMINISTRATIVES

Dépôt du dossier :

- Version papier : Le dossier doit être adressé (en 3 exemplaires) par pli recommandé avec demande d’avis de réception ou déposé contre récépissé en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

- Version dématérialisée : création de votre compte : https://cuers.geosphere.fr/guichet-unique

Suivant le dispositif vous devez télécharger le Cerfa correspondant et joindre les pièces demandées :

→ Déclaration préalable : télécharger le cerfa

L’installation, le remplacement ou la modification d’un dispositif ou de matériel supportant de la publicité ou d’une pré-enseigne est soumis à déclaration préalable (article L.581-6 du code de l’environnement).

→ Autorisation préalable : télécharger le cerfa

L’article L.581-18 du Code de l’Environnement stipule que les enseignes y compris temporaires situées sur les immeubles et dans les lieux mentionnés aux articles L.581-4 et L.581-8 du code précité et celles situées sur le territoire d’une commune couverte par un Règlement Local de Publicité, ainsi que d’autres dispositifs particuliers (certains dispositifs de publicité lumineuse, mobilier urbain supportant de la publicité lumineuse…etc), doivent faire l’objet d’une demande d’autorisation préalable.

Le dossier doit être adressé en 3 exemplaires par pli recommandé avec demande d’avis de réception ou déposé contre récépissé : en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

Déclaration de la présence de termites ou insectes xylophages dans un logement ou un immeuble :

Saisie administrative à tiers détenteur (SATD)

En cas d’impayés (impôts, amende, frais de cantine) à l’égard de l’administration (État, commune, hôpital…), vous pouvez faire l’objet d’une saisie administrative à tiers détenteur . Cette procédure permet à l’administration de se faire payer en s’adressant à un tiers qui détient des sommes vous appartenant (le plus souvent, la banque). Selon la nature des sommes que vous avez (salaire, allocations…), celles-ci peuvent ou non être utilisées pour rembourser cet impayé. Nous vous expliquons.

La SATD est une procédure permettant à l’administration d’obtenir le paiement d’une somme que vous lui devez et que vous n’avez pas payée.

Il peut s’agir des impayés suivants :

Impayé de nature fiscale (par exemple, les impôts, taxes, redevances, pénalités…)

Amende ou condamnation pécuniaire impayée (par exemple, des dommages et intérêts)

Somme à payer à un comptable public (par exemple, la facture de la cantine, des frais d’hospitalisation…)

Pour cela, l’administration s’adresse à un tiers détenteur , c’est-à-dire à un tiers qui détient des sommes vous appartenant. Le tiers détenteur est le plus souvent votre banque ou votre employeur, mais il peut aussi s’agir d’un particulier (par exemple, votre locataire).

Avis de saisie

L’avis de SATD est simultanément notifié au tiers détenteur et à vous-même, en tant que débiteur.

Le tiers détenteur doit verser la somme impayée à l’administration dans les 30 jours.

L’avis que vous recevez doit indiquer les recours dont vous disposez et les délais à respecter.

Les sommes utilisées pour le paiement doivent être des sommes saisissables. Par exemple, il peut s’agir de vos revenus professionnels ou de sommes versées sur un contrat d’assurance-vie rachetable.

La créance doit représenter une somme :

déjà due

ou, dans certains cas, qui sera due à une date ultérieure. Par exemple, lorsqu’une créance est répétitive (comme le paiement d’un loyer), la somme peut être recouvrée ultérieurement.

Dans le cas où la SATD est adressée à votre banque :

Tous vos comptes bancaires (sauf le compte-titres) peuvent être saisis. Le compte bancaire saisi est bloqué pendant 15 jours.

Les montants prélevés sont les montants qui étaient déjà présents sur le compte à la date de l’envoi de la SATD à la banque. Mais le montant d’un chèque que vous avez encaissé avant la date d’envoi de la SATD, même quand il n’est pas encore crédité sur le compte à cette date, peut être prélevé.

Montant prélevé

Le montant à prélever ( exigible ) correspond au montant dû.

Dans le cas où la SATD est adressée à votre banque, le montant prélevé ne peut pas dépasser :

Le solde du compte saisi

Et le montant du solde bancaire insaisissable (SBI) ( 646,52 € ).

La banque peut vous facturer des frais lors d’une SATD. Ces frais ( TTC ) ne doivent pas dépasser 10 % du montant dû, dans la limite de 100 € .

Pour obtenir plus d’informations sur l’avis de SATD que vous avez reçu, vous pouvez contacter l’administration fiscale :

Soit par téléphone, au numéro indiqué sur l’avis de SATD

Soit par mail, en vous connectant à votre espace particulier sur le site des impôts

La démarche à faire dépend de la nature de l’impayé :

Vous-même, ou le tiers détenteur ayant reçu l’avis de SATD, pouvez contester la SATD dans les 2 mois.

La contestation doit porter sur le fait que l’avis de SATD est irrégulier. Par exemple, c’est le cas lorsque l’avis ne mentionne par les délais et les recours possibles.

Il faut faire la contestation par écrit et joindre tous les justificatifs utiles.

Le courrier doit être envoyé au Directeur départemental des finances publiques (DDFIP) du département dans lequel a été prise la décision d’engager la SATD.

Pour connaître les coordonnées de la DDFIP :

L’administration doit adresser un accusé de réception de la contestation, indiquant la date de réception, les recours possibles et les délais à respecter.

L’administration a 6 mois pour répondre à la contestation, à partir de la date à laquelle elle l’a reçue.

En l’absence de réponse de l’administration dans ce délai, la contestation doit être considérée comme rejetée.

Vous-même, ou le tiers détenteur qui a reçu l’avis de SATD, pouvez contester la SATD dans les 2 mois.

Il est possible de contester au moins 1 des éléments suivants :

Fait que l’avis est irrégulier (par exemple, il ne mentionne par les délais et voies de recours)

Obligation de paiement

Montant de la dette compte tenu des paiements déjà effectués

Fait que les sommes réclamées ne sont pas exigibles (par exemple, c’est le cas lorsque un délai de paiement a été accordé et qu’il n’est pas encore dépassé)

Il faut faire la contestation par écrit et joindre tous les justificatifs utiles.

Le courrier doit être envoyé au Directeur départemental des finances publiques (DDFIP) du département dans lequel a été prise la décision d’engager la SATD.

Pour connaître les coordonnées de la DDFIP :

L’administration doit adresser un accusé de réception de la contestation, indiquant la date de réception, les recours possibles et les délais à respecter.

L’administration a 6 mois pour répondre à la contestation, à partir de la date à laquelle elle l’a reçue.

En l’absence de réponse de l’administration dans ce délai, la contestation doit être considérée comme rejetée.

Vous pouvez engager un recours contentieux dans les cas suivants :

Soit lorsque la décision de l’administration ne vous convient pas. Vous avez alors 2 mois pour faire le recours contentieux à partir de la date de réception de la décision de l’administration

Soit lorsque l’administration ne vous a pas répondu dans les 6 mois qui suivent la réception de votre contestation. Vous pouvez alors faire le recours contentieux après l’expiration de ce délai

Le motif de votre contestation détermine le recours contentieux à faire :

Vous devez saisir le juge de l’exécution.

Le tribunal à saisir dépend de l’impôt concerné :

Vous pouvez saisir le tribunal administratif dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal administratif compétent est celui dont dépend le lieu d’imposition.

Vous pouvez saisir le tribunal administratif dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal administratif compétent est celui dont dépend le lieu d’imposition.

Vous pouvez présenter votre requête vous-même ou vous faire assister par un avocat.

Vous pouvez saisir le tribunal judiciaire dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal compétent est celui dont dépend la recette des impôts chargée du recouvrement ou celui dont dépend la situation du bien si la contestation porte sur la valeur de ce bien.

Vous pouvez saisir le tribunal judiciaire dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal compétent est celui dont dépend la recette des impôts chargée du recouvrement ou celui dont dépend la situation du bien si la contestation porte sur la valeur de ce bien.

Saisies et recouvrements

- Je veux contester une SATD, comment procéder ?

Source : Ministère chargé des finances - Que faire si je reçois un avis de SATD ?

Source : Ministère chargé de l’économie

- Impôts : accéder à votre espace Particulier

Téléservice

- Livre des procédures fiscales : article L262

Saisie administrative à tiers détenteur - Livre des procédures fiscales : articles L281 à L283

Contestation et recours - Livre des procédures fiscales : articles R*281-1 à R*283-1

Contestation et recours - Bofip-impôts n°BOI-REC-FORCE-30 relatif à la saisie administrative à tiers détenteur

SATD - Décret n°2012-1246 du 7 novembre 2012 relatif à la gestion budgétaire et comptable publique

Recours administratif : articles 117 à 119 - Loi n°2004-1485 du 30 décembre 2004 de finances rectificative pour 2004 : article 128

Opposition administrative (amende) - Décret n°2018-1118 du 10 décembre 2018 relatif aux frais bancaires perçus par les établissements de crédit en cas de saisie administrative à tiers détenteur

Plafonnement des frais bancaires

Saisie administrative à tiers détenteur (SATD)

En cas d’impayés (impôts, amende, frais de cantine) à l’égard de l’administration (État, commune, hôpital…), vous pouvez faire l’objet d’une saisie administrative à tiers détenteur . Cette procédure permet à l’administration de se faire payer en s’adressant à un tiers qui détient des sommes vous appartenant (le plus souvent, la banque). Selon la nature des sommes que vous avez (salaire, allocations…), celles-ci peuvent ou non être utilisées pour rembourser cet impayé. Nous vous expliquons.

La SATD est une procédure permettant à l’administration d’obtenir le paiement d’une somme que vous lui devez et que vous n’avez pas payée.

Il peut s’agir des impayés suivants :

Impayé de nature fiscale (par exemple, les impôts, taxes, redevances, pénalités…)

Amende ou condamnation pécuniaire impayée (par exemple, des dommages et intérêts)

Somme à payer à un comptable public (par exemple, la facture de la cantine, des frais d’hospitalisation…)

Pour cela, l’administration s’adresse à un tiers détenteur , c’est-à-dire à un tiers qui détient des sommes vous appartenant. Le tiers détenteur est le plus souvent votre banque ou votre employeur, mais il peut aussi s’agir d’un particulier (par exemple, votre locataire).

Avis de saisie

L’avis de SATD est simultanément notifié au tiers détenteur et à vous-même, en tant que débiteur.

Le tiers détenteur doit verser la somme impayée à l’administration dans les 30 jours.

L’avis que vous recevez doit indiquer les recours dont vous disposez et les délais à respecter.

Les sommes utilisées pour le paiement doivent être des sommes saisissables. Par exemple, il peut s’agir de vos revenus professionnels ou de sommes versées sur un contrat d’assurance-vie rachetable.

La créance doit représenter une somme :

déjà due

ou, dans certains cas, qui sera due à une date ultérieure. Par exemple, lorsqu’une créance est répétitive (comme le paiement d’un loyer), la somme peut être recouvrée ultérieurement.

Dans le cas où la SATD est adressée à votre banque :

Tous vos comptes bancaires (sauf le compte-titres) peuvent être saisis. Le compte bancaire saisi est bloqué pendant 15 jours.

Les montants prélevés sont les montants qui étaient déjà présents sur le compte à la date de l’envoi de la SATD à la banque. Mais le montant d’un chèque que vous avez encaissé avant la date d’envoi de la SATD, même quand il n’est pas encore crédité sur le compte à cette date, peut être prélevé.

Montant prélevé

Le montant à prélever ( exigible ) correspond au montant dû.

Dans le cas où la SATD est adressée à votre banque, le montant prélevé ne peut pas dépasser :

Le solde du compte saisi

Et le montant du solde bancaire insaisissable (SBI) ( 646,52 € ).

La banque peut vous facturer des frais lors d’une SATD. Ces frais ( TTC ) ne doivent pas dépasser 10 % du montant dû, dans la limite de 100 € .

Pour obtenir plus d’informations sur l’avis de SATD que vous avez reçu, vous pouvez contacter l’administration fiscale :

Soit par téléphone, au numéro indiqué sur l’avis de SATD

Soit par mail, en vous connectant à votre espace particulier sur le site des impôts

La démarche à faire dépend de la nature de l’impayé :

Vous-même, ou le tiers détenteur ayant reçu l’avis de SATD, pouvez contester la SATD dans les 2 mois.

La contestation doit porter sur le fait que l’avis de SATD est irrégulier. Par exemple, c’est le cas lorsque l’avis ne mentionne par les délais et les recours possibles.

Il faut faire la contestation par écrit et joindre tous les justificatifs utiles.

Le courrier doit être envoyé au Directeur départemental des finances publiques (DDFIP) du département dans lequel a été prise la décision d’engager la SATD.

Pour connaître les coordonnées de la DDFIP :

L’administration doit adresser un accusé de réception de la contestation, indiquant la date de réception, les recours possibles et les délais à respecter.

L’administration a 6 mois pour répondre à la contestation, à partir de la date à laquelle elle l’a reçue.

En l’absence de réponse de l’administration dans ce délai, la contestation doit être considérée comme rejetée.

Vous-même, ou le tiers détenteur qui a reçu l’avis de SATD, pouvez contester la SATD dans les 2 mois.

Il est possible de contester au moins 1 des éléments suivants :

Fait que l’avis est irrégulier (par exemple, il ne mentionne par les délais et voies de recours)

Obligation de paiement

Montant de la dette compte tenu des paiements déjà effectués

Fait que les sommes réclamées ne sont pas exigibles (par exemple, c’est le cas lorsque un délai de paiement a été accordé et qu’il n’est pas encore dépassé)

Il faut faire la contestation par écrit et joindre tous les justificatifs utiles.

Le courrier doit être envoyé au Directeur départemental des finances publiques (DDFIP) du département dans lequel a été prise la décision d’engager la SATD.

Pour connaître les coordonnées de la DDFIP :

L’administration doit adresser un accusé de réception de la contestation, indiquant la date de réception, les recours possibles et les délais à respecter.

L’administration a 6 mois pour répondre à la contestation, à partir de la date à laquelle elle l’a reçue.

En l’absence de réponse de l’administration dans ce délai, la contestation doit être considérée comme rejetée.

Vous pouvez engager un recours contentieux dans les cas suivants :

Soit lorsque la décision de l’administration ne vous convient pas. Vous avez alors 2 mois pour faire le recours contentieux à partir de la date de réception de la décision de l’administration

Soit lorsque l’administration ne vous a pas répondu dans les 6 mois qui suivent la réception de votre contestation. Vous pouvez alors faire le recours contentieux après l’expiration de ce délai

Le motif de votre contestation détermine le recours contentieux à faire :

Vous devez saisir le juge de l’exécution.

Le tribunal à saisir dépend de l’impôt concerné :

Vous pouvez saisir le tribunal administratif dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal administratif compétent est celui dont dépend le lieu d’imposition.

Vous pouvez saisir le tribunal administratif dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal administratif compétent est celui dont dépend le lieu d’imposition.

Vous pouvez présenter votre requête vous-même ou vous faire assister par un avocat.

Vous pouvez saisir le tribunal judiciaire dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal compétent est celui dont dépend la recette des impôts chargée du recouvrement ou celui dont dépend la situation du bien si la contestation porte sur la valeur de ce bien.

Vous pouvez saisir le tribunal judiciaire dans un délai de 2 mois à partir de la réception de la décision de l’administration.

Le tribunal compétent est celui dont dépend la recette des impôts chargée du recouvrement ou celui dont dépend la situation du bien si la contestation porte sur la valeur de ce bien.

Saisies et recouvrements

- Je veux contester une SATD, comment procéder ?

Source : Ministère chargé des finances - Que faire si je reçois un avis de SATD ?

Source : Ministère chargé de l’économie

- Impôts : accéder à votre espace Particulier

Téléservice

- Livre des procédures fiscales : article L262

Saisie administrative à tiers détenteur - Livre des procédures fiscales : articles L281 à L283

Contestation et recours - Livre des procédures fiscales : articles R*281-1 à R*283-1

Contestation et recours - Bofip-impôts n°BOI-REC-FORCE-30 relatif à la saisie administrative à tiers détenteur

SATD - Décret n°2012-1246 du 7 novembre 2012 relatif à la gestion budgétaire et comptable publique

Recours administratif : articles 117 à 119 - Loi n°2004-1485 du 30 décembre 2004 de finances rectificative pour 2004 : article 128

Opposition administrative (amende) - Décret n°2018-1118 du 10 décembre 2018 relatif aux frais bancaires perçus par les établissements de crédit en cas de saisie administrative à tiers détenteur

Plafonnement des frais bancaires