Weather temperature

Obligation Légale de Débroussaillement (OLD)

Publié le – Mis à jour le

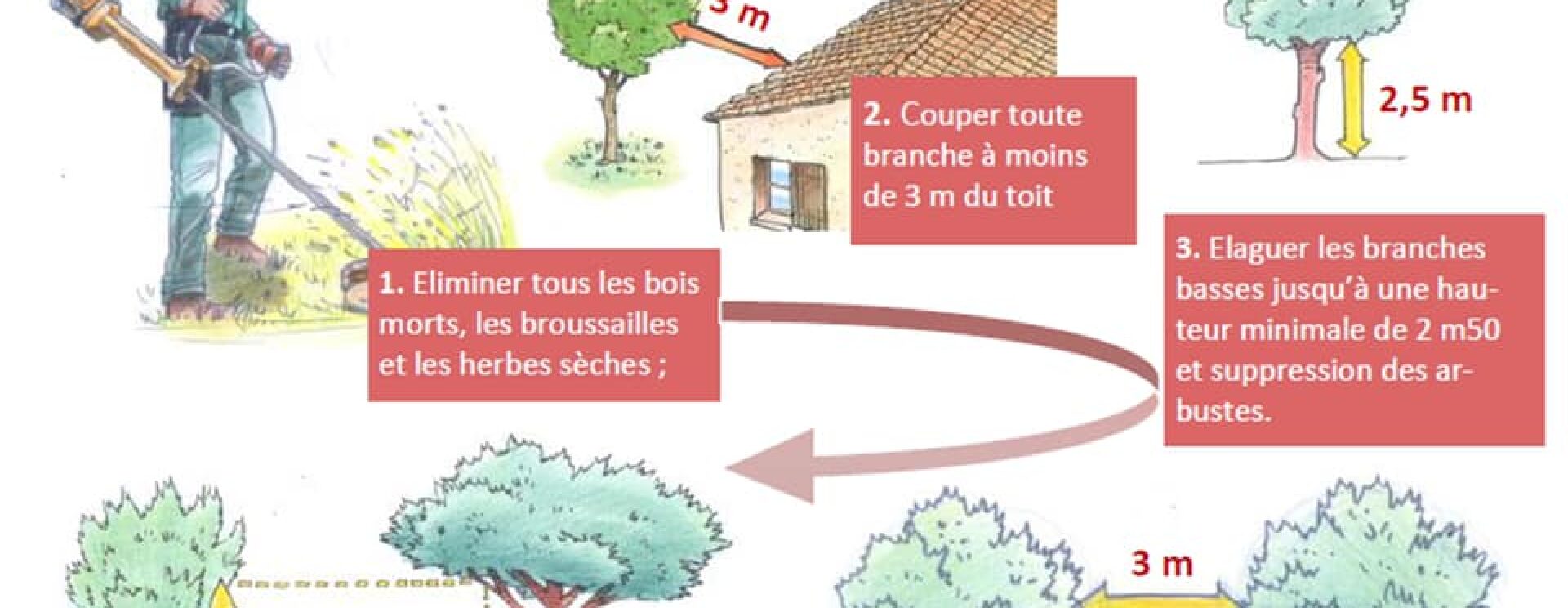

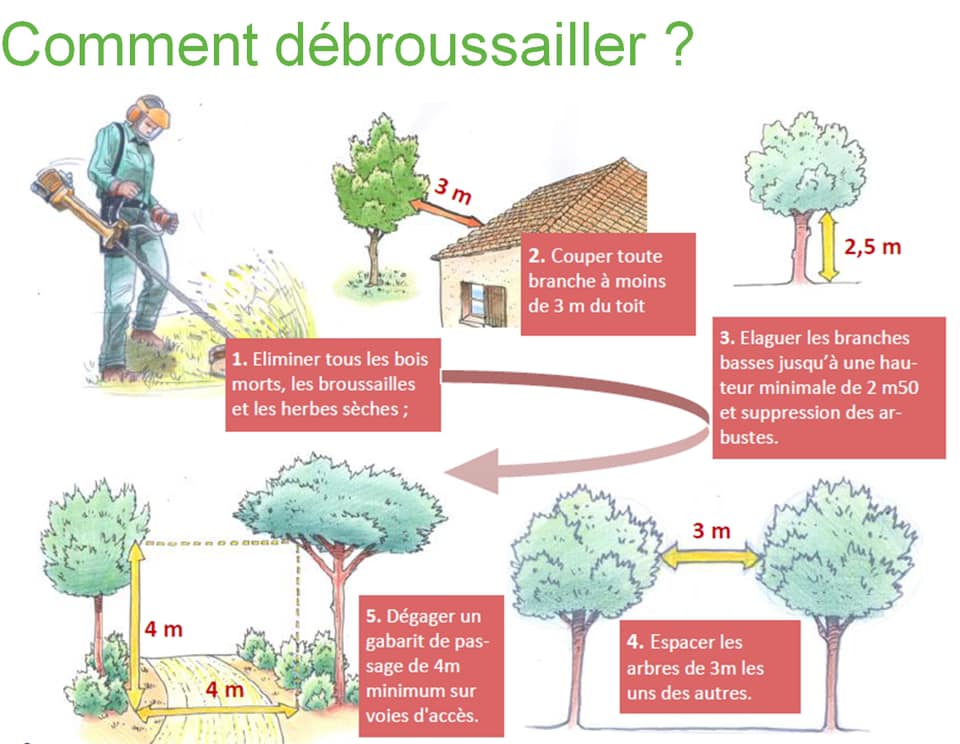

En raison du risque élevé d’incendie dans le Département du Var, le débroussaillage est un acte essentiel pour la prévention des feux de forêt et la protection des personnes et des biens

Monsieur le Maire vous informe qu’en vertu de l’arrêté du 30 mars 2015 relatif aux Obligations Légales de Débroussaillement (OLD), le Préfet du Var a mandaté l’Office National des Forêts (ONF) pour constater, d’ici la fin de l’année, les infractions au Code forestier. Les propriétaires qui ne procèdent pas aux obligations de débroussaillement sont passibles d’une amende de 4ème classe (135 €).

D’autre part, dans le cadre du suivi obligatoire des OLD sur le territoire, la commune projette de passer en 2022, une convention avec L’ONF portant sur une mission de sensibilisation et de contrôle des actions menées par les propriétaires.

Les membres du Comité Communal des Feux de Forêt (CCFF) qui jouent déjà un rôle important dans la prévention, collaboreront également aux actions conjointes des agents communaux et de l’ONF.

A ce titre, la RCSC CCFF se tient à la disposition des personnes intéressées pour les conseiller sur le débroussaillage de leurs propriétés. Vous pouvez les contacter au 06.72.94.86.38 ou ccff.cuers@gmail.com ou leur facebook.

Pour aller plus loin !

Quelle est la différence entre chèque barré, certifié ou chèque de banque ?

Type de chèque |

Définition |

Usage |

Garantie |

Coût |

|---|---|---|---|---|

Chèque barré d’avance |

Chèque bancaire classique, non payable au guichet |

Ne peut pas être transmis à un tiers (il est dit non endossable, sauf au profit d’une banque ). Pour encaisser le chèque, il faut le signer au dos et le remettre à la banque. Le compte de l’émetteur doit être suffisamment approvisionné pour que le chèque soit encaissé. |

Si le compte de l’émetteur ne contient pas la somme correspondante, le chèque sera sans provision. L’argent ne sera pas créditée sur le compte du bénéficiaire. |

Gratuit |

Chèque non barré |

Payable au guichet en espèces. Peut être transmis à un tiers (endossable). |

Peut être encaissé auprès de la banque, qui le payera en espèces. Peut aussi être cédé à un autre bénéficiaire. Il faut alors inscrire au dos du chèque :

|

Nécessite une demande préalable à votre banque et une déclaration aux impôts |

Droit de timbre fiscal de 1,50 € |

Chèque visé |

Chèque barré d’avance sur lequel la banque mentionne Somme disponible sur le compte à telle date et à telle heure |

Toutes les banques ne proposent pas de chèques visés |

L’existence de la provision n’est garantie que pour le jour et pour l’heure de son émission |

Selon la convention de compte |

Chèque certifié |

Chèque visé sur lequel la banque ajoute la mention provision bloquée pendant 8 jours |

Toutes les banques ne proposent pas de chèques certifiés |

La somme inscrite est prélevée sur le compte au moment de l’émission. Le paiement est garanti si le chèque est encaissé avant la fin des 8 jours qui suivent la date d’émission. |

Selon la convention de compte |

Chèque de banque |

Chèque dont l’émetteur est une banque |

Chèque utilisé pour des transactions d’un montant important entre particuliers |

La somme inscrite est prélevée sur le compte au moment de l’émission. Il est important de vérifier auprès de la banque émettrice qu’il s’agit d’un vrai chèque avant de l’accepter. La provision est bloquée pendant la durée de validité du chèque, soit 1 an et 8 jours. Le paiement est garanti si le chèque est encaissé avant la fin de cette période. |

Selon la convention de compte |

Un chèque barré d’avance est un chèque bancaire classique, non payable au guichet.

Usage

Vous ne pouvez pas le transmettre à un tiers (il est dit non endossable, sauf au profit d’une banque ).

Si vous êtes le bénéficiaire du chèque, vous devez le signer au dos et le remettre à la banque pour l’encaisser.

Si vous en êtes l’émetteur, votre compte doit être suffisamment approvisionné pour que le chèque soit encaissé.

Garantie

Si vous êtes le bénéficiaire du chèque, vous pouvez l’encaisser uniquement si vous avez un compte bancaire.

Si vous en êtes l’émetteur et que votre compte ne contient pas la somme correspondante, le chèque sera sans provision. L’argent ne sera pas créditée sur le compte du bénéficiaire.

Coût

Le chèque barré d’avance est gratuit.

Un chèque non barré est un chèque payable au guichet en espèces.

Usage

Vous pouvez le céder à un autre bénéficiaire (endossable).

Il faut alors inscrire au dos du chèque les informations suivantes :

Mention endossé à l’ordre de suivi du nom et des coordonnées du nouveau bénéficiaire

Date de transmission

Garantie

Pour bénéficier d’un chèque non barré, vous devez en faire la demande à votre banque. Vous devez déclarer l’utilisation de ces chèques aux impôts.

Coût

Vous devez payer un droit de timbre fiscal de 1,50 € par chèque non barré.

Il s’agit d’un chèque barré d’avance sur lequel la banque mentionne la somme disponible sur le compte à telle date et telle heure.

Usage

Toutes les banques ne proposent pas de chèques visés.

Garantie

L’existence de la somme est garantie uniquement pour le jour et pour l’heure de son émission.

Coût

Son coût varie selon votre convention de compte.

Il s’agit d’un chèque visé sur lequel la banque ajoute la mention provision bloquée pendant 8 jours .

Usage

Toutes les banques ne proposent pas de chèques certifiés.

Garantie

La somme inscrite est prélevée sur votre compte au moment de l’émission.

Le paiement est garanti si le chèque est encaissé avant la fin des 8 jours qui suivent la date d’émission.

Coût

Son coût varie selon votre convention de compte.

Il s’agit d’un chèque émis, à votre demande, par votre banque.

Usage

Le chèque de banque est utilisé pour des transactions d’un montant important entre particuliers.

Garantie

La somme inscrite est prélevée sur le compte au moment de l’émission.

Il est important de vérifier auprès de la banque émettrice qu’il s’agit d’un vrai chèque avant de l’accepter.

La provision est bloquée pendant la durée de validité du chèque, soit 1 an et 8 jours. Le paiement est garanti si le chèque est encaissé avant la fin de cette période.

Coût

Son coût varie selon votre convention de compte.

Moyens de paiement

- Le chèque

Source : Institut national de la consommation (INC)

- Pour s’informer :

Assurance Banque Épargne Info Service

- Code général des impôts : article 916 A

Droit de timbre - Code monétaire et financier : articles L131-2 à L131-15

Création et forme du chèque - Code monétaire et financier : articles L131-31 à L131-43

Présentation et paiement - Code monétaire et financier : article L131-45

Chèque barré - Code monétaire et financier : article L131-71

- Code monétaire et financier : article R131-2

Chèque certifié - Code monétaire et financier : article R312-4-3

Fragilité financière du client