Weather temperature

Habitat : les démarches

Publié le – Mis à jour le

Opération Programmée pour l’Amélioration de l’Habitat (OPAH) “Coeur de Ville”

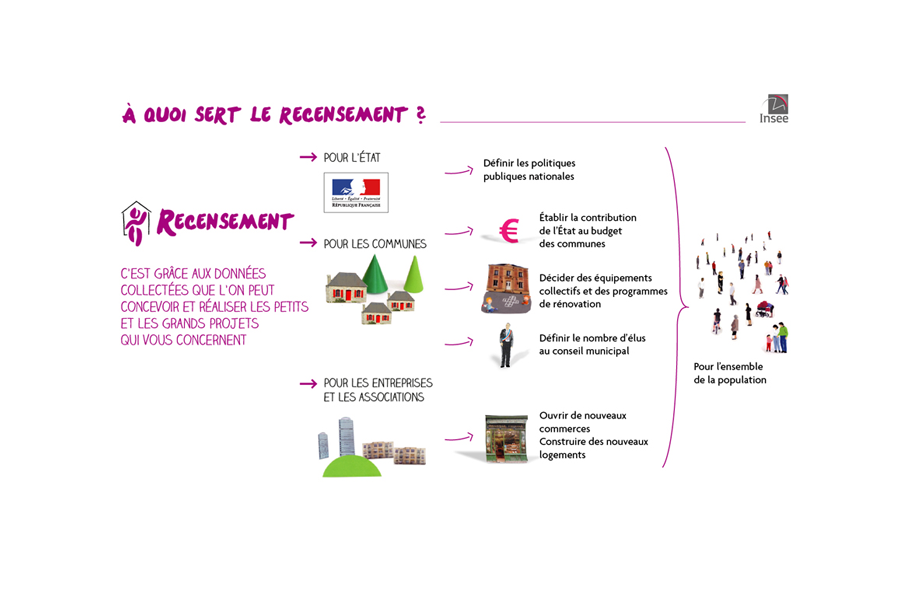

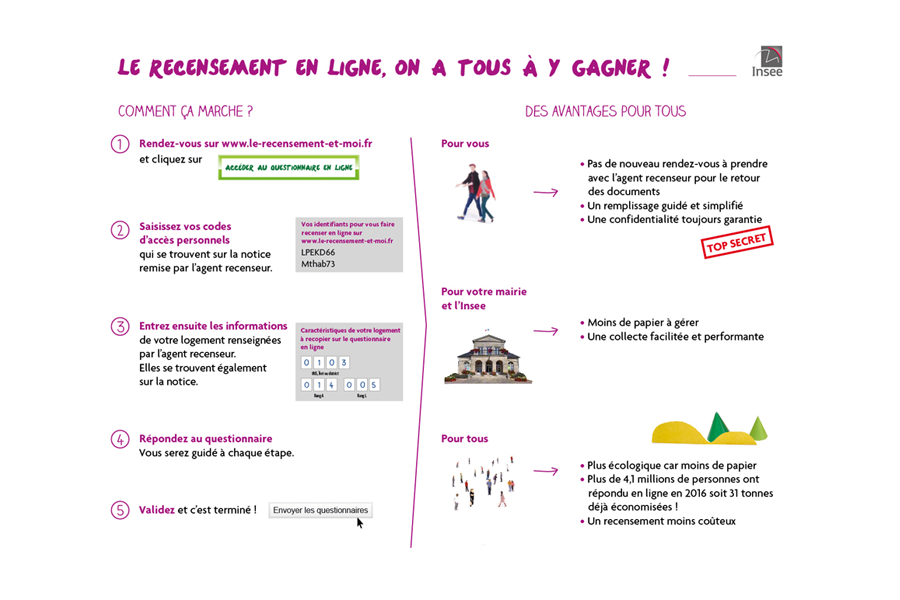

Recensement

Le recensement de la population a pour objectifs le dénombrement des logements et de la population résidant en France et la connaissance de leurs principales caractéristiques : sexe, âge, activité, professions exercées, caractéristiques des ménages, taille et type de logement, modes de transport, déplacements quotidiens. Pour une commune ces statistiques servent à prévoir les besoins en équipements collectifs comme les écoles, les maisons de retraites ou les hôpitaux. Elles servent surtout à établir la contribution de l’État au budget de la commune pour financer ces investissements.

Les communes de 10 000 habitants ou plus comme Cuers font désormais l’objet d’une enquête annuelle (de janvier à février) auprès d’un échantillon de 8 % de la population, dispersé sur l’ensemble de leur territoire. Au bout de 5 ans, tout le territoire de ces communes est pris en compte et les résultats du recensement sont calculés à partir de l’échantillon de 40 % de leur population ainsi constitué.

L’Adressage et certificat de numérotage

L’adressage précise les numéros affectés aux différents accès sur la ou les voies bordant la ou les parcelles. La demande d’attribution ou de confirmation d’une adresse est nécessaire pour une construction ou une réhabilitation sur une ou plusieurs parcelles, en particulier si les accès sont modifiés. Ce document permet de localiser votre parcelle afin d’améliorer l’intervention des services d’urgence (les pompiers, le SAMU, le SMUR, la police, la gendarmerie …..) et l’efficacité des services publics tels que la Poste, les impôts, la CAF ….. , les réseaux tels que l’ouverture d’un compteur (eau ou électricité), la fibre, et les autres services tels que les livraisons et autres.

Il permet aussi de mettre à jour la Basse d’Adresse Nationale (BAN) produite par l’Institut national de l’information géographique et forestière (IGN) (cf l’article L. 321-4 du même code par la loi n° 2016-1321 du 7 octobre 2016 pour une République numérique). C’est la seule base de données d’adresses officiellement reconnue par l’administration. Elle est utilisée par de nombreux services numériques publics et privés.

Comment obtenir un certificat de numérotage ?

- Téléchargez le formulaire

- Remplissez le (informatiquement ou imprimez le et remplissez le à la main) et adressez le accompagné des documents demandés :

- soit par courrier postal : Mairie de Cuers – Service “Habitat”– Place Général Magnan – BP 37 – 83390 Cuers

- Soit en le déposant à l’accueil ou dans la boite aux lettres de l’Hôtel de Ville sous pli cacheté à l’attention du service “Habitat”

- soit en ligne.

Lutte contre l’habitat indigne :

Vous êtes occupants d’un logement présentant des signes de non décence, de risque pour la santé ou la sécurité : comment agir ?

Vous avez la possibilité de saisir le service Habitat OU d’effectuer les démarches auprès de la Préfecture -DDTM :

SOIT PAR COURRIER

Préfecture du Var

Direction Départementale des Territoires et de la Mer du Var (DDTM)

Service Habitat Rénovation Urbaine – Pôle Départementale de Lutte contre l’Habitat Indigne du Var

Boulevard du 112ème Régiment d’Infanterie

CS 31209

83070 TOULON Cedex

SOIT PAR COURRIEL : ddtm-pdlhi@var.gouv.fr

Liens utiles pour vos démarches : https://www.var.gouv.fr/Demarches/Signaler-un-habitat-indigne

Autres liens utiles :

- Guide du logement décent de la CAF et de l’ADIL

- Fiche d’auto-diagnostic (accompagne l’état du logement ou de la chambre que vous louez avant la première visite)

- Attestation sur l’honneur (d’avoir pris contact avec le propriétaire pour effectuer des travaux)

Publicité extérieure

La politique publique relative à la publicité extérieure s’inscrit dans un objectif de qualité du cadre de vie. Elle vise à réduire l’impact des panneaux publicitaires dans l’espace public à travers notamment une diminution du nombre de dispositifs, une réduction des formats ou encore des règles de limitation des nuisances lumineuses dans un contexte de sobriété énergétique et de préservation de la biodiversité nocturne.

La décentralisation de la police de la publicité est entrée en vigueur au 1er janvier 2024.

Des nouvelles compétences dévolues aux maires et présidents d’EPCI. Dorénavant, les maires sont compétents pour assurer cette police sur leur territoire, que leur commune soit ou non couverte par un Règlement Local de Publicité (RLP).

Pour l’heure, la Commune n’est pas couverte par un Règlement Local de Publicité (RLP), de ce fait tout projet doit respecter le Règlement National de Publicité (RNP).

Pour toutes demandes et afin de vous accompagner dans votre projet, le service Habitat doit être consulté.

L’essentiel de la réglementation :

L’affichage publicitaire est réglementé par le code de l’environnement (articles L.581-1 à L.581-45 et R.581-1 à R.581-88).

Les règles s’appliquent à la publicité, aux enseignes et pré-enseignes visibles de toute voie ouverte à la circulation publique.

Le site service-public vous informe de la réglementation relative à la publicité extérieure : https://entreprendre.service-public.fr/vosdroits/N31355

Textes de lois et références :

• Code de l’environnement, articles L 581-1 à L 581-45

• Code de l’environnement, articles R 581-1 à R 581-88

Pour en savoir plus :

Télécharger le guide pratique de la réglementation de la publicité extérieure.

LES FORMALITÉS ADMINISTRATIVES

Dépôt du dossier :

- Version papier : Le dossier doit être adressé (en 3 exemplaires) par pli recommandé avec demande d’avis de réception ou déposé contre récépissé en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

- Version dématérialisée : création de votre compte : https://cuers.geosphere.fr/guichet-unique

Suivant le dispositif vous devez télécharger le Cerfa correspondant et joindre les pièces demandées :

→ Déclaration préalable : télécharger le cerfa

L’installation, le remplacement ou la modification d’un dispositif ou de matériel supportant de la publicité ou d’une pré-enseigne est soumis à déclaration préalable (article L.581-6 du code de l’environnement).

→ Autorisation préalable : télécharger le cerfa

L’article L.581-18 du Code de l’Environnement stipule que les enseignes y compris temporaires situées sur les immeubles et dans les lieux mentionnés aux articles L.581-4 et L.581-8 du code précité et celles situées sur le territoire d’une commune couverte par un Règlement Local de Publicité, ainsi que d’autres dispositifs particuliers (certains dispositifs de publicité lumineuse, mobilier urbain supportant de la publicité lumineuse…etc), doivent faire l’objet d’une demande d’autorisation préalable.

Le dossier doit être adressé en 3 exemplaires par pli recommandé avec demande d’avis de réception ou déposé contre récépissé : en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

Déclaration de la présence de termites ou insectes xylophages dans un logement ou un immeuble :

Comment obtenir un contrat d’assurance emprunteur pour un crédit immobilier ?

Avant de vous faire une offre de prêt immobilier, la banque peut exiger que vous obteniez une assurance emprunteur. La banque en fixe les garanties minimales (exemple : décès, invalidité). Elle réalise ensuite une estimation du coût de l’assurance de votre futur crédit. Mais vous pouvez vous adresser à un autre assureur. Dans tous les cas, vous devrez répondre à un questionnaire de santé pour pouvoir obtenir une proposition de contrat d’assurance.

Une assurance emprunteur prend en charge le paiement de tout ou partie des échéances de remboursement du crédit restant dû lorsque vous êtes dans certaines situations :

Éventuellement perte d’emploi, car vous êtes libre de prendre ou non cette garantie

La banque à laquelle vous demandez un crédit immobilier peut vous imposer d’obtenir une assurance emprunteur.

Dans ce cas, vous devrez faire une demande de contrat d’assurance emprunteur.

La banque peut vous proposer son contrat d’assurance emprunteur ou le contrat d’assurance d’un de ses partenaires. On parle alors de contrat assurance groupe .

Mais vous pouvez choisir de vous adresser à un autre assureur.

C’est à partir du moment où vous aurez obtenu l’accord d’un assureur que la banque acceptera de vous faire une offre de prêt.

La banque définit les caractéristiques du contrat d’assurance qu’elle exige selon le type de prêt demandé (pour acheter votre résidence principale, pour un investissement locatif…) et de votre statut professionnel (fonctionnaire, salarié, …).

Il s’agit des caractéristiques suivantes :

Garanties minimum (risque de décès, risque d’invalidité, …)

Contenu de chaque garantie, c’est-à-dire du mode de couverture du risque (risque couvert jusqu’à la fin du prêt ou jusqu’à un certain âge, …)

Hauteur à laquelle le prêt doit être assuré (à 100 % ou en partie)

La banque fait ensuite une simulation du crédit immobilier et du contrat d’assurance qu’elle pourrait vous proposer.

Elle vous remet alors les informations suivantes :

Liste des documents à fournir pour faire votre demande de crédit

Fiche standardisée d’information . Cette fiche indique les caractéristiques de votre demande de crédit et les garanties minimales de l’assurance emprunteur exigée. Elle indique également le contrat d’assurance que la banque pourrait vous proposer et son coût approximatif (compte tenu des caractéristiques du prêt, de votre âge, des garanties envisagées …).

Fiche personnalisée. C’est cette fiche qui définit les caractéristiques du contrat d’assurance qu’il vous faut obtenir. Elle contient les éléments indiquant à quelle hauteur le prêt doit être assuré, le type et le contenu des garanties à couvrir. Ces éléments sont définis à l’aide de 11 critères maximum pour les garanties décès, perte d’autonomie, invalidité, incapacité et 4 critères au maximum pour la perte d’emploi.

La banque à laquelle vous demandez votre crédit immobilier peut vous proposer un contrat d’assurance emprunteur qu’elle propose ou que propose un de ses partenaires. Il s’agit d’un contrat d’assurance collective. On parle de contrat d’assurance groupe .

Mais vous êtes libre de vous adresser à un autre assureur.

Dans tous les cas, le contrat d’assurance que vous choisissez doit respecter les critères définis dans la fiche personnalisée que vous a remis la banque.

Les règles diffèrent selon les caractéristiques du prêt :

L’assureur a interdiction de vous faire remplir un questionnaire de santé. Il ne doit pas non plus vous faire faire un examen de santé.

Avant de vous proposer un contrat d’assurance emprunteur, l’assureur vous demande de compléter un questionnaire médical. Il évalue le risque à partir de vos réponses.

Ce questionnaire doit être rempli en toute bonne foi . Toute omission (oubli volontaire) ou fausse déclaration intentionnelle est interdite. Si l’assureur vient à déceler la supercherie lorsque vous lui demandez le remboursement de votre crédit, il pourra refuser de vous indemniser ou obtenir la résiliation de votre contrat d’assurance.

À l’appui du questionnaire :

Si vous avez ou avez eu un risque de santé aggravé du fait d’une maladie ou d’un handicap, votre demande d’assurance emprunteur relève automatiquement de la convention Aeras.

Si ce n’est pas le cas, l’assureur vous fait une proposition d’assurance indiquant notamment les garanties pour lesquelles il accorde la couverture, les conditions à remplir pour les déclencher, les exclusions, le montant de la cotisation mensuelle sur la durée totale de l’emprunt, le coût de l’assurance, les délais de carence.

Lorsque l’assureur vous propose un contrat d’assurance emprunteur, il doit obligatoirement joindre au contrat de prêt une notice énumérant les points suivants :

Risques garantis par l’assurance

Modes de mise en jeu de l’assurance (conditions pour obtenir le remboursement du crédit)

Vous devez également être informé du coût total de l’assurance sur la durée totale du prêt, exprimé en euros.

Oui, mais avant de changer d’assureur, vous devez vous assurer d’avoir l’accord de votre banque concernant le nouveau contrat d’assurance que vous voulez prendre.

En effet, la banque a le droit de vérifier que ce nouveau contrat respecte bien le niveau de garantie de l’assurance initiale.

Vous pouvez changer d’assureur à tout moment après la signature du prêt.

Vous devez envoyer à l’assureur une demande de résiliation, notamment par lettre, par acte d’un commissaire de justice, ou par tout autre moyen prévu par le contrat d’assurance.

Vous devez également envoyer une demande de substitution d’assurance à votre banque.

En cas de refus, la banque doit indiquer les motifs du refus et, si tel est le cas, les informations et garanties qui manquent dans le nouveau contrat. Le contrat d’assurance n’est pas résilié.

En cas d’accord, elle a 10 jours ouvrés après réception de votre demande, pour modifier par avenant le contrat de prêt, notamment pour y indiquer le nouveau TAEG .

Vous devez informer le nouvel assureur de la décision de votre banque par courrier recommandé ou courrier recommandé électronique.

Crédit immobilier

- Que faut-il savoir sur l’assurance emprunteur ?

Source : Banque de France - Assurance emprunteur : quand et comment faire jouer la concurrence ?

Source : Banque de France - Puis-je choisir librement mon assurance emprunteur ?

Source : Autorité de contrôle prudentiel et de résolution (ACPR) - Vous avez des difficultés à vous assurer à cause d’un problème de santé

Source : Banque de France - Modèle de fiche standardisée d’information relative à l’assurance emprunteur

Source : Legifrance

Comment faire si…

- Code de la consommation : articles L313-8 à L313-10

Information relative à l’assurance-emprunteur - Code de la consommation : articles L313-24 à L313-39

Formation du contrat de crédit - Code des assurances : articles L113-1 à L113-17

Obligations de l’assureur et de l’assuré - Arrêté du 29 avril 2015 précisant le format et le contenu de la fiche standardisée d’information relative à l’assurance ayant pour objet le remboursement d’un prêt

- Décision n°2017-685 QPC du 12 janvier 2018 : Droit de résiliation annuel des contrats d’assurance emprunteur

Comment obtenir un contrat d’assurance emprunteur pour un crédit immobilier ?

Avant de vous faire une offre de prêt immobilier, la banque peut exiger que vous obteniez une assurance emprunteur. La banque en fixe les garanties minimales (exemple : décès, invalidité). Elle réalise ensuite une estimation du coût de l’assurance de votre futur crédit. Mais vous pouvez vous adresser à un autre assureur. Dans tous les cas, vous devrez répondre à un questionnaire de santé pour pouvoir obtenir une proposition de contrat d’assurance.

Une assurance emprunteur prend en charge le paiement de tout ou partie des échéances de remboursement du crédit restant dû lorsque vous êtes dans certaines situations :

Éventuellement perte d’emploi, car vous êtes libre de prendre ou non cette garantie

La banque à laquelle vous demandez un crédit immobilier peut vous imposer d’obtenir une assurance emprunteur.

Dans ce cas, vous devrez faire une demande de contrat d’assurance emprunteur.

La banque peut vous proposer son contrat d’assurance emprunteur ou le contrat d’assurance d’un de ses partenaires. On parle alors de contrat assurance groupe .

Mais vous pouvez choisir de vous adresser à un autre assureur.

C’est à partir du moment où vous aurez obtenu l’accord d’un assureur que la banque acceptera de vous faire une offre de prêt.

La banque définit les caractéristiques du contrat d’assurance qu’elle exige selon le type de prêt demandé (pour acheter votre résidence principale, pour un investissement locatif…) et de votre statut professionnel (fonctionnaire, salarié, …).

Il s’agit des caractéristiques suivantes :

Garanties minimum (risque de décès, risque d’invalidité, …)

Contenu de chaque garantie, c’est-à-dire du mode de couverture du risque (risque couvert jusqu’à la fin du prêt ou jusqu’à un certain âge, …)

Hauteur à laquelle le prêt doit être assuré (à 100 % ou en partie)

La banque fait ensuite une simulation du crédit immobilier et du contrat d’assurance qu’elle pourrait vous proposer.

Elle vous remet alors les informations suivantes :

Liste des documents à fournir pour faire votre demande de crédit

Fiche standardisée d’information . Cette fiche indique les caractéristiques de votre demande de crédit et les garanties minimales de l’assurance emprunteur exigée. Elle indique également le contrat d’assurance que la banque pourrait vous proposer et son coût approximatif (compte tenu des caractéristiques du prêt, de votre âge, des garanties envisagées …).

Fiche personnalisée. C’est cette fiche qui définit les caractéristiques du contrat d’assurance qu’il vous faut obtenir. Elle contient les éléments indiquant à quelle hauteur le prêt doit être assuré, le type et le contenu des garanties à couvrir. Ces éléments sont définis à l’aide de 11 critères maximum pour les garanties décès, perte d’autonomie, invalidité, incapacité et 4 critères au maximum pour la perte d’emploi.

La banque à laquelle vous demandez votre crédit immobilier peut vous proposer un contrat d’assurance emprunteur qu’elle propose ou que propose un de ses partenaires. Il s’agit d’un contrat d’assurance collective. On parle de contrat d’assurance groupe .

Mais vous êtes libre de vous adresser à un autre assureur.

Dans tous les cas, le contrat d’assurance que vous choisissez doit respecter les critères définis dans la fiche personnalisée que vous a remis la banque.

Les règles diffèrent selon les caractéristiques du prêt :

L’assureur a interdiction de vous faire remplir un questionnaire de santé. Il ne doit pas non plus vous faire faire un examen de santé.

Avant de vous proposer un contrat d’assurance emprunteur, l’assureur vous demande de compléter un questionnaire médical. Il évalue le risque à partir de vos réponses.

Ce questionnaire doit être rempli en toute bonne foi . Toute omission (oubli volontaire) ou fausse déclaration intentionnelle est interdite. Si l’assureur vient à déceler la supercherie lorsque vous lui demandez le remboursement de votre crédit, il pourra refuser de vous indemniser ou obtenir la résiliation de votre contrat d’assurance.

À l’appui du questionnaire :

Si vous avez ou avez eu un risque de santé aggravé du fait d’une maladie ou d’un handicap, votre demande d’assurance emprunteur relève automatiquement de la convention Aeras.

Si ce n’est pas le cas, l’assureur vous fait une proposition d’assurance indiquant notamment les garanties pour lesquelles il accorde la couverture, les conditions à remplir pour les déclencher, les exclusions, le montant de la cotisation mensuelle sur la durée totale de l’emprunt, le coût de l’assurance, les délais de carence.

Lorsque l’assureur vous propose un contrat d’assurance emprunteur, il doit obligatoirement joindre au contrat de prêt une notice énumérant les points suivants :

Risques garantis par l’assurance

Modes de mise en jeu de l’assurance (conditions pour obtenir le remboursement du crédit)

Vous devez également être informé du coût total de l’assurance sur la durée totale du prêt, exprimé en euros.

Oui, mais avant de changer d’assureur, vous devez vous assurer d’avoir l’accord de votre banque concernant le nouveau contrat d’assurance que vous voulez prendre.

En effet, la banque a le droit de vérifier que ce nouveau contrat respecte bien le niveau de garantie de l’assurance initiale.

Vous pouvez changer d’assureur à tout moment après la signature du prêt.

Vous devez envoyer à l’assureur une demande de résiliation, notamment par lettre, par acte d’un commissaire de justice, ou par tout autre moyen prévu par le contrat d’assurance.

Vous devez également envoyer une demande de substitution d’assurance à votre banque.

En cas de refus, la banque doit indiquer les motifs du refus et, si tel est le cas, les informations et garanties qui manquent dans le nouveau contrat. Le contrat d’assurance n’est pas résilié.

En cas d’accord, elle a 10 jours ouvrés après réception de votre demande, pour modifier par avenant le contrat de prêt, notamment pour y indiquer le nouveau TAEG .

Vous devez informer le nouvel assureur de la décision de votre banque par courrier recommandé ou courrier recommandé électronique.

Crédit immobilier

- Que faut-il savoir sur l’assurance emprunteur ?

Source : Banque de France - Assurance emprunteur : quand et comment faire jouer la concurrence ?

Source : Banque de France - Puis-je choisir librement mon assurance emprunteur ?

Source : Autorité de contrôle prudentiel et de résolution (ACPR) - Vous avez des difficultés à vous assurer à cause d’un problème de santé

Source : Banque de France - Modèle de fiche standardisée d’information relative à l’assurance emprunteur

Source : Legifrance

Comment faire si…

- Code de la consommation : articles L313-8 à L313-10

Information relative à l’assurance-emprunteur - Code de la consommation : articles L313-24 à L313-39

Formation du contrat de crédit - Code des assurances : articles L113-1 à L113-17

Obligations de l’assureur et de l’assuré - Arrêté du 29 avril 2015 précisant le format et le contenu de la fiche standardisée d’information relative à l’assurance ayant pour objet le remboursement d’un prêt

- Décision n°2017-685 QPC du 12 janvier 2018 : Droit de résiliation annuel des contrats d’assurance emprunteur