Weather temperature

Obligation Légale de Débroussaillement (OLD)

Publié le – Mis à jour le

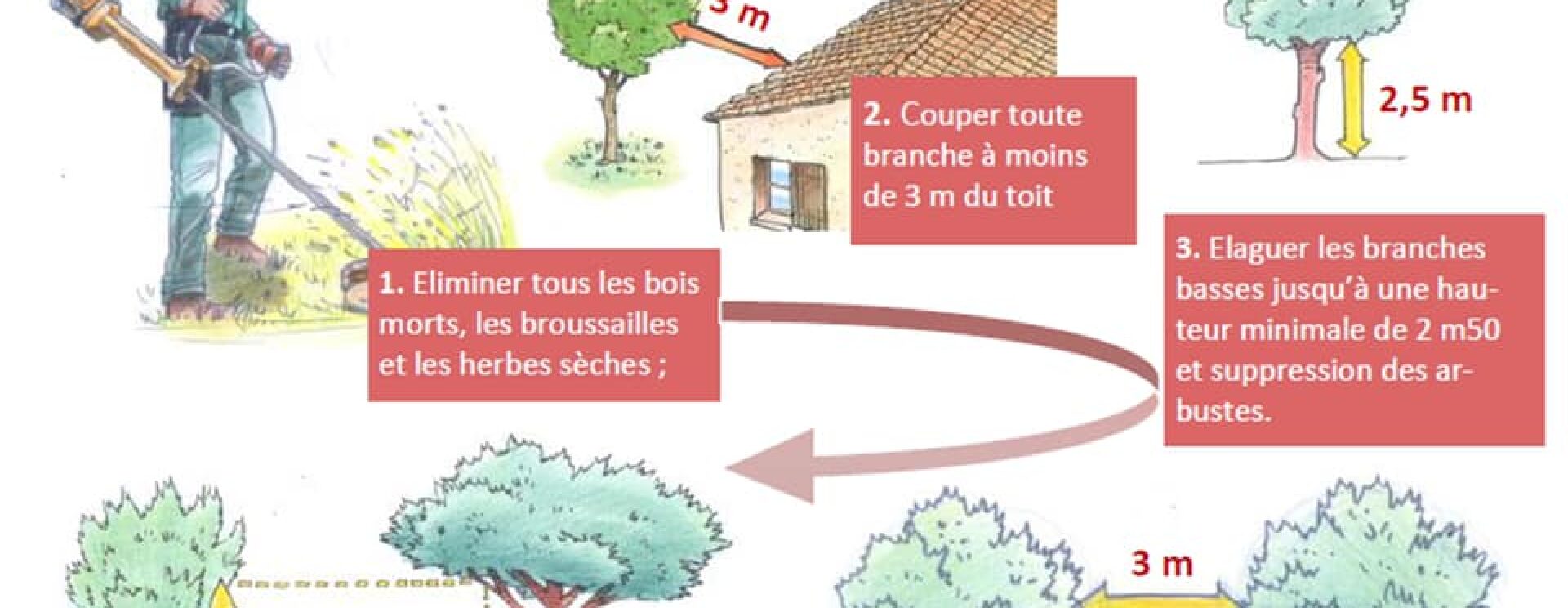

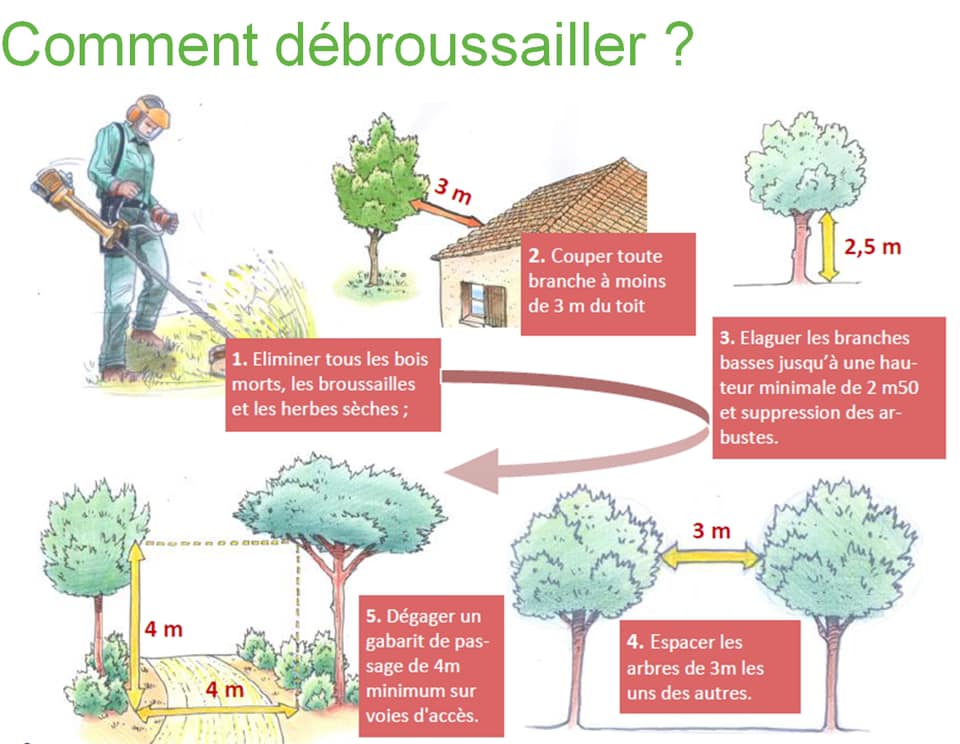

En raison du risque élevé d’incendie dans le Département du Var, le débroussaillage est un acte essentiel pour la prévention des feux de forêt et la protection des personnes et des biens

Monsieur le Maire vous informe qu’en vertu de l’arrêté du 30 mars 2015 relatif aux Obligations Légales de Débroussaillement (OLD), le Préfet du Var a mandaté l’Office National des Forêts (ONF) pour constater, d’ici la fin de l’année, les infractions au Code forestier. Les propriétaires qui ne procèdent pas aux obligations de débroussaillement sont passibles d’une amende de 4ème classe (135 €).

D’autre part, dans le cadre du suivi obligatoire des OLD sur le territoire, la commune projette de passer en 2022, une convention avec L’ONF portant sur une mission de sensibilisation et de contrôle des actions menées par les propriétaires.

Les membres du Comité Communal des Feux de Forêt (CCFF) qui jouent déjà un rôle important dans la prévention, collaboreront également aux actions conjointes des agents communaux et de l’ONF.

A ce titre, la RCSC CCFF se tient à la disposition des personnes intéressées pour les conseiller sur le débroussaillage de leurs propriétés. Vous pouvez les contacter au 06.72.94.86.38 ou ccff.cuers@gmail.com ou leur facebook.

Pour aller plus loin !

Qui doit payer la contribution exceptionnelle sur les hauts revenus ?

La contribution exceptionnelle sur les hauts revenus s’ajoute à l’impôt sur le revenu des personnes percevant des revenus élevés.

La contribution exceptionnelle s’ajoute à l’impôt sur le revenu.

Elle concerne les contribuables qui perçoivent de hauts revenus.

Vous devez la payer si votre foyer fiscal est soumis à l’impôt sur le revenu et que votre revenu fiscal de référence (RFR) dépasse l’un des montants suivants :

250 000 € si vous êtes célibataire, veuf, séparé ou divorcé

500 000 € si vous êtes marié ou pacsé, soumis à imposition commune.

Le taux de la contribution exceptionnelle dépend de votre situation.

Fraction de revenu fiscal de référence |

Taux pour une personne seule |

Taux pour un couple soumis à imposition commune |

|---|---|---|

Jusqu’à 250 000 € |

0 % |

0 % |

Entre 250 001 € et 500 000 € |

3 % |

0 % |

Entre 500 001 € et 1 000 000 € |

4 % |

3 % |

Plus de 1 000 000 € |

4 % |

4 % |

Le montant de la contribution exceptionnelle sur les hauts revenus est indiqué sur l’avis d’impôt sur le revenu.

Un système de lissage (aussi appelé mécanisme du quotient ) peut s’appliquer pour atténuer votre imposition.

Vous devez bénéficier de revenus considérés comme exceptionnels en raison de leur montant.

Pour en bénéficier, vous devez adresser votre demande à votre centre des finances publiques.

En cas de modification de votre situation de famille (Pacs, mariage, séparation, divorce ou décès), des règles particulières s’appliquent.

C’est une contribution supplémentaire qui s’applique à certains contribuables domiciliés fiscalement en France.

Elle vise à assurer une imposition minimale de 20 % des plus hauts revenus.

La contribution différentielle s’applique pour l’imposition des revenus de 2025.

Vous êtes concerné par la contribution différentielle sur les hauts revenus si votre revenu fiscal de référence (RFR) dépasse l’un des montants suivants :

250 000 € si vous êtes célibataire, veuf, séparé ou divorcé

500 000 € si vous êtes marié ou pacsé, soumis à imposition commune.

Vous êtes soumis à la contribution différentielle si votre taux moyen d’imposition (impôt sur le revenu + contribution exceptionnelle sur les hauts revenus) est inférieur à 20 % .

La contribution différentielle due pour l’année 2025 donne lieu au versement d’un acompte entre le 1er décembre et le 15 décembre 2025.

Cet acompte est égal à 95 % du montant de la contribution estimé par le contribuable.

Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Impôt sur le revenu – Déclaration de revenus annuelle

- Indemnité compensatrice de préavis (licenciement, démission…)

- Impôt sur le revenu – Indemnités de fin de contrat, licenciement, retraite

- Site des impôts

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier (les coordonnées figurent sur vos avis d’imposition et déclarations de revenus) :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Simulateur

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Paiement de l’impôt en ligne

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Code général des impôts : article 223 sexies

Contribution exceptionnelle sur les hauts revenus - Loi n° 2025-127 du 14 février 2025 de finances pour 2025

- Bofip-Impôts n°BOI-IR-CHR-20170711 relatif à la contribution exceptionnelle sur les hauts revenus