Weather temperature

Habitat : les démarches

Publié le – Mis à jour le

Opération Programmée pour l’Amélioration de l’Habitat (OPAH) “Coeur de Ville”

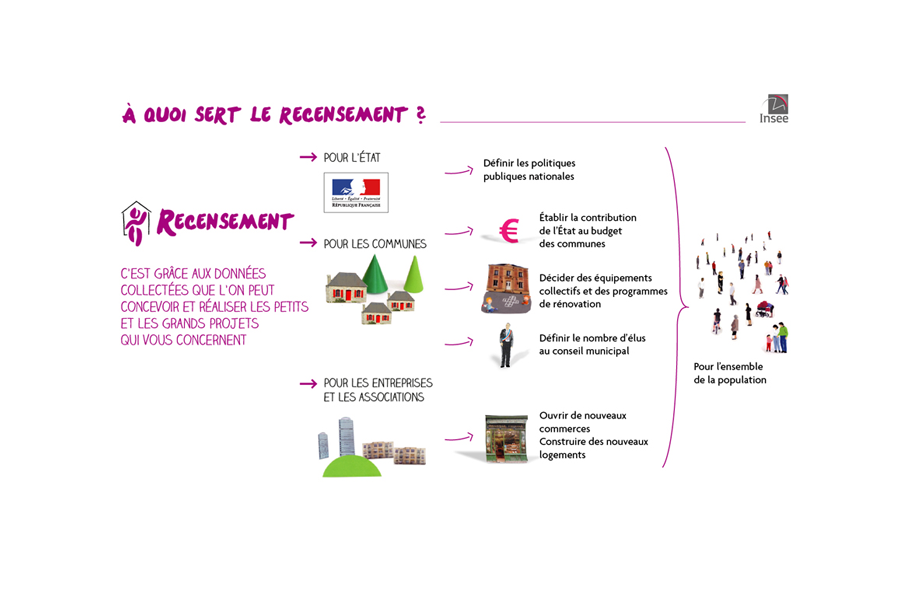

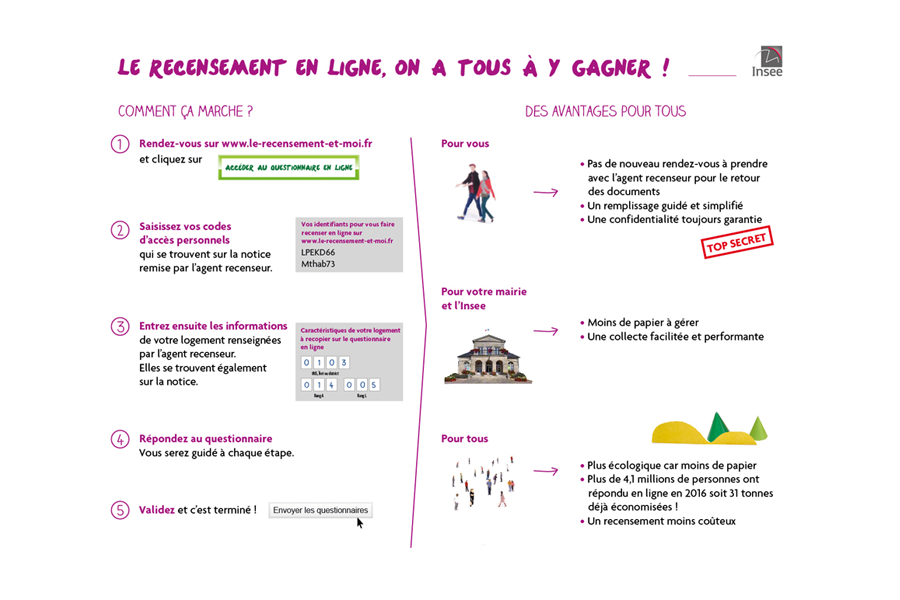

Recensement

Le recensement de la population a pour objectifs le dénombrement des logements et de la population résidant en France et la connaissance de leurs principales caractéristiques : sexe, âge, activité, professions exercées, caractéristiques des ménages, taille et type de logement, modes de transport, déplacements quotidiens. Pour une commune ces statistiques servent à prévoir les besoins en équipements collectifs comme les écoles, les maisons de retraites ou les hôpitaux. Elles servent surtout à établir la contribution de l’État au budget de la commune pour financer ces investissements.

Les communes de 10 000 habitants ou plus comme Cuers font désormais l’objet d’une enquête annuelle (de janvier à février) auprès d’un échantillon de 8 % de la population, dispersé sur l’ensemble de leur territoire. Au bout de 5 ans, tout le territoire de ces communes est pris en compte et les résultats du recensement sont calculés à partir de l’échantillon de 40 % de leur population ainsi constitué.

L’Adressage et certificat de numérotage

L’adressage précise les numéros affectés aux différents accès sur la ou les voies bordant la ou les parcelles. La demande d’attribution ou de confirmation d’une adresse est nécessaire pour une construction ou une réhabilitation sur une ou plusieurs parcelles, en particulier si les accès sont modifiés. Ce document permet de localiser votre parcelle afin d’améliorer l’intervention des services d’urgence (les pompiers, le SAMU, le SMUR, la police, la gendarmerie …..) et l’efficacité des services publics tels que la Poste, les impôts, la CAF ….. , les réseaux tels que l’ouverture d’un compteur (eau ou électricité), la fibre, et les autres services tels que les livraisons et autres.

Il permet aussi de mettre à jour la Basse d’Adresse Nationale (BAN) produite par l’Institut national de l’information géographique et forestière (IGN) (cf l’article L. 321-4 du même code par la loi n° 2016-1321 du 7 octobre 2016 pour une République numérique). C’est la seule base de données d’adresses officiellement reconnue par l’administration. Elle est utilisée par de nombreux services numériques publics et privés.

Comment obtenir un certificat de numérotage ?

- Téléchargez le formulaire

- Remplissez le (informatiquement ou imprimez le et remplissez le à la main) et adressez le accompagné des documents demandés :

- soit par courrier postal : Mairie de Cuers – Service “Habitat”– Place Général Magnan – BP 37 – 83390 Cuers

- Soit en le déposant à l’accueil ou dans la boite aux lettres de l’Hôtel de Ville sous pli cacheté à l’attention du service “Habitat”

- soit en ligne.

Lutte contre l’habitat indigne :

Vous êtes occupants d’un logement présentant des signes de non décence, de risque pour la santé ou la sécurité : comment agir ?

Vous avez la possibilité de saisir le service Habitat OU d’effectuer les démarches auprès de la Préfecture -DDTM :

SOIT PAR COURRIER

Préfecture du Var

Direction Départementale des Territoires et de la Mer du Var (DDTM)

Service Habitat Rénovation Urbaine – Pôle Départementale de Lutte contre l’Habitat Indigne du Var

Boulevard du 112ème Régiment d’Infanterie

CS 31209

83070 TOULON Cedex

SOIT PAR COURRIEL : ddtm-pdlhi@var.gouv.fr

Liens utiles pour vos démarches : https://www.var.gouv.fr/Demarches/Signaler-un-habitat-indigne

Autres liens utiles :

- Guide du logement décent de la CAF et de l’ADIL

- Fiche d’auto-diagnostic (accompagne l’état du logement ou de la chambre que vous louez avant la première visite)

- Attestation sur l’honneur (d’avoir pris contact avec le propriétaire pour effectuer des travaux)

Publicité extérieure

La politique publique relative à la publicité extérieure s’inscrit dans un objectif de qualité du cadre de vie. Elle vise à réduire l’impact des panneaux publicitaires dans l’espace public à travers notamment une diminution du nombre de dispositifs, une réduction des formats ou encore des règles de limitation des nuisances lumineuses dans un contexte de sobriété énergétique et de préservation de la biodiversité nocturne.

La décentralisation de la police de la publicité est entrée en vigueur au 1er janvier 2024.

Des nouvelles compétences dévolues aux maires et présidents d’EPCI. Dorénavant, les maires sont compétents pour assurer cette police sur leur territoire, que leur commune soit ou non couverte par un Règlement Local de Publicité (RLP).

Pour l’heure, la Commune n’est pas couverte par un Règlement Local de Publicité (RLP), de ce fait tout projet doit respecter le Règlement National de Publicité (RNP).

Pour toutes demandes et afin de vous accompagner dans votre projet, le service Habitat doit être consulté.

L’essentiel de la réglementation :

L’affichage publicitaire est réglementé par le code de l’environnement (articles L.581-1 à L.581-45 et R.581-1 à R.581-88).

Les règles s’appliquent à la publicité, aux enseignes et pré-enseignes visibles de toute voie ouverte à la circulation publique.

Le site service-public vous informe de la réglementation relative à la publicité extérieure : https://entreprendre.service-public.fr/vosdroits/N31355

Textes de lois et références :

• Code de l’environnement, articles L 581-1 à L 581-45

• Code de l’environnement, articles R 581-1 à R 581-88

Pour en savoir plus :

Télécharger le guide pratique de la réglementation de la publicité extérieure.

LES FORMALITÉS ADMINISTRATIVES

Dépôt du dossier :

- Version papier : Le dossier doit être adressé (en 3 exemplaires) par pli recommandé avec demande d’avis de réception ou déposé contre récépissé en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

- Version dématérialisée : création de votre compte : https://cuers.geosphere.fr/guichet-unique

Suivant le dispositif vous devez télécharger le Cerfa correspondant et joindre les pièces demandées :

→ Déclaration préalable : télécharger le cerfa

L’installation, le remplacement ou la modification d’un dispositif ou de matériel supportant de la publicité ou d’une pré-enseigne est soumis à déclaration préalable (article L.581-6 du code de l’environnement).

→ Autorisation préalable : télécharger le cerfa

L’article L.581-18 du Code de l’Environnement stipule que les enseignes y compris temporaires situées sur les immeubles et dans les lieux mentionnés aux articles L.581-4 et L.581-8 du code précité et celles situées sur le territoire d’une commune couverte par un Règlement Local de Publicité, ainsi que d’autres dispositifs particuliers (certains dispositifs de publicité lumineuse, mobilier urbain supportant de la publicité lumineuse…etc), doivent faire l’objet d’une demande d’autorisation préalable.

Le dossier doit être adressé en 3 exemplaires par pli recommandé avec demande d’avis de réception ou déposé contre récépissé : en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

Déclaration de la présence de termites ou insectes xylophages dans un logement ou un immeuble :

Impôt sur le revenu – Revenus locatifs (location non meublée)

Vous possédez un appartement ou une maison que vous louez vide (non meublé) et vous voulez déclarer les loyers que vous avez perçus ? Ils sont imposables dans la catégorie des revenus fonciers. Les règles diffèrent selon que le montant annuel de vos revenus fonciers (charges non comprises) est inférieur ou supérieur à 15 000 € . Nous vous indiquons les informations à connaître.

Vos revenus fonciers sont soumis à l’impôt sur le revenu. Vous devez les déclarer.

L’imposition dépend du montant de vos revenus.

Impôt sur le revenu : déclaration et revenus à déclarer

Si vos revenus ne dépassent pas 15 000 € , vous serez automatiquement soumis au régime micro-foncier. Il vous donne droit à un abattement forfaitaire de 30 % .

Vous pouvez cependant choisir le régime réel.

Vous devez déclarer le montant brut de vos revenus fonciers.

Il est constitué des éléments suivants :

Loyers encaissés

Dépenses incombant normalement au propriétaire et mises à la charge des locataires

Subventions et indemnités perçues.

Vous devez déduire les charges qui incombent au locataire.

Vous avez droit à un abattement de 30 % sur vos revenus fonciers.

Vous ne pouvez pas déduire vos travaux et charges.

La déclaration de vos revenus fonciers est simplifiée.

Vous devez indiquer le montant brut sans abattement de vos revenus fonciers sur votre déclaration de revenus en ligne sur votre espace personnel du site impots.gouv.fr .

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

Si vos revenus fonciers ne dépassent pas 15 000 € , vous pouvez opter le régime réel.

Vous devez déclarer votre revenu foncier net.

Pour cela, vous devez soustraire de votre revenu foncier brut (les loyers que vous avez encaissés pendant l’année) toutes vos charges déductibles.

Les principales charges déductibles sont les suivantes (liste non exhaustive) :

Frais de réparation et d’entretien

Travaux d’amélioration (rénovation énergétique par exemple)

Provisions pour charges de copropriété

Frais de gestion

Primes d’assurances (habitation, loyers impayés, emprunteur, etc.)

Intérêts des emprunts

Certains impôts (taxe foncière, ordures ménagères, etc.).

Si la déduction des charges aboutit à un résultat négatif, vous constatez un déficit foncier.

La part du déficit qui résulte des dépenses autres que les intérêts d’emprunt est déductible de votre revenu global dans la limite de 10 700 € .

Si votre revenu est insuffisant pour absorber ce déficit, vous pouvez le reporter sur votre revenu global des 6 années suivantes.

La part du déficit foncier qui dépasse 10 700 € et celle liée aux intérêts d’emprunt sont déductibles de vos revenus fonciers des 10 années suivantes.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Vous devez indiquer le détail du calcul du revenu net foncier en ligne sur votre espace personnel du site impots.gouv.fr .

Si vous devez faire une déclaration papier

Vous devez remplir le formulaire n°2044.

Vous devez remplir le formulaire n°2044 spécial si vous êtes dans l’un des cas suivants :

Vous êtes propriétaire d’au moins un immeuble pour lequel un régime spécial s’applique (par exemple, monument historique )

Vous avez opté pour la déduction avec l’amortissement des logements neufs (par exemple, dispositif “Borloo neuf” )

Vous bénéficiez d’une déduction spécifique pour des dispositifs Scellier intermédiaire ou Scellier ZRR

Vous possédez un bien en nue-propriété donné en location par l’usufruitier et pour lequel vous avez supporté des charges

Vous détenez des parts d’une société civile de placement immobilier (SCPI) pour lesquelles vous avez opté pour la déduction par l’amortissement.

La déclaration n°2044 (ou n°2044 spéciale) est à joindre à votre déclaration d’ensemble n°2042.

Si vos revenus fonciers dépassent 15 000 € , vous êtes imposable au régime réel.

Vous devez déclarer votre revenu foncier net.

Pour cela, vous devez soustraire de votre revenu foncier brut (les loyers que vous avez encaissés pendant l’année) toutes vos charges déductibles.

Les principales charges déductibles sont les suivantes (liste non exhaustive) :

Frais de réparation et d’entretien

Travaux d’amélioration (rénovation énergétique par exemple)

Provisions pour charges de copropriété

Frais de gestion

Primes d’assurances (habitation, loyers impayés, emprunteur, etc.)

Intérêts des emprunts

Certains impôts (taxe foncière, ordures ménagères, etc.).

Si la déduction des charges aboutit à un résultat négatif, vous constatez un déficit foncier.

La part du déficit qui résulte des dépenses autres que les intérêts d’emprunt est déductible de votre revenu global dans la limite de 10 700 € .

Si votre revenu est insuffisant pour absorber ce déficit, vous pouvez le reporter sur votre revenu global des 6 années suivantes.

La part du déficit foncier qui dépasse 10 700 € et celle liée aux intérêts d’emprunt sont déductibles de vos revenus fonciers des 10 années suivantes.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Vous devez indiquer le détail du calcul du revenu net foncier en ligne sur votre espace personnel du site impots.gouv.fr .

Si vous devez faire une déclaration papier

Vous devez remplir le formulaire n°2044.

Vous devez remplir le formulaire n°2044 spécial si vous êtes dans l’un des cas suivants :

Vous êtes propriétaire d’au moins un immeuble pour lequel un régime spécial s’applique (par exemple, monument historique )

Vous avez opté pour la déduction avec l’amortissement des logements neufs (par exemple, dispositif « Borloo neuf » )

Vous bénéficiez d’une déduction spécifique pour des dispositifs « Scellier »

Vous possédez un bien en nue-propriété donné en location par l’usufruitier et pour lequel vous avez supporté des charges

Vous détenez des parts d’une société civile de placement immobilier (SCPI) pour lesquelles vous avez opté pour la déduction par l’amortissement.

- Déclaration des revenus fonciers

Formulaire

La déclaration n°2044 (ou n°2044 spécial) est à joindre à votre déclaration d’ensemble n°2042.

- Déclaration des revenus (papier)

Formulaire

Pour effectuer votre déclaration de revenus, vous pouvez consulter les documents suivants :

Dépliant d’information sur les revenus fonciers

Notice explicative de la déclaration des revenus fonciers (formulaire n°2044).

- Location vide de meubles

Source : Ministère chargé des finances - Investissements locatifs réalisés dans le cadre de la loi « Scellier »

Source : Ministère chargé des finances - Immeubles spéciaux (monuments historiques)

Source : Ministère chargé des finances - Revenus fonciers – Dispositif Borloo-neuf

Source : Ministère chargé des finances - Site des impôts

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Simulateur

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 complémentaire des revenus 2023

Formulaire

- Déclaration des revenus fonciers

Formulaire

- Code général des impôts : articles 14 à 14B

Définition des revenus fonciers - Code général des impôts : articles 28 à 32

Application du régime du micro-foncier (article 32) et du régime réel (article 31) sous conditions - Décret n°2023-297 du 21 avril 2023 relatif aux dépenses de travaux de rénovation énergétique ouvrant droit au rehaussement temporaire du montant du déficit foncier imputable sur le revenu global

- Bofip-Impôts n°BOI-RFPI-20150210 relatif aux revenus fonciers et profits du patrimoine immobilier

- Bofip-Impots n°BOI-RFPI-DECLA relatif au régime d’imposition des revenus fonciers

Impôt sur le revenu – Revenus locatifs (location non meublée)

Vous possédez un appartement ou une maison que vous louez vide (non meublé) et vous voulez déclarer les loyers que vous avez perçus ? Ils sont imposables dans la catégorie des revenus fonciers. Les règles diffèrent selon que le montant annuel de vos revenus fonciers (charges non comprises) est inférieur ou supérieur à 15 000 € . Nous vous indiquons les informations à connaître.

Vos revenus fonciers sont soumis à l’impôt sur le revenu. Vous devez les déclarer.

L’imposition dépend du montant de vos revenus.

Impôt sur le revenu : déclaration et revenus à déclarer

Si vos revenus ne dépassent pas 15 000 € , vous serez automatiquement soumis au régime micro-foncier. Il vous donne droit à un abattement forfaitaire de 30 % .

Vous pouvez cependant choisir le régime réel.

Vous devez déclarer le montant brut de vos revenus fonciers.

Il est constitué des éléments suivants :

Loyers encaissés

Dépenses incombant normalement au propriétaire et mises à la charge des locataires

Subventions et indemnités perçues.

Vous devez déduire les charges qui incombent au locataire.

Vous avez droit à un abattement de 30 % sur vos revenus fonciers.

Vous ne pouvez pas déduire vos travaux et charges.

La déclaration de vos revenus fonciers est simplifiée.

Vous devez indiquer le montant brut sans abattement de vos revenus fonciers sur votre déclaration de revenus en ligne sur votre espace personnel du site impots.gouv.fr .

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

Si vos revenus fonciers ne dépassent pas 15 000 € , vous pouvez opter le régime réel.

Vous devez déclarer votre revenu foncier net.

Pour cela, vous devez soustraire de votre revenu foncier brut (les loyers que vous avez encaissés pendant l’année) toutes vos charges déductibles.

Les principales charges déductibles sont les suivantes (liste non exhaustive) :

Frais de réparation et d’entretien

Travaux d’amélioration (rénovation énergétique par exemple)

Provisions pour charges de copropriété

Frais de gestion

Primes d’assurances (habitation, loyers impayés, emprunteur, etc.)

Intérêts des emprunts

Certains impôts (taxe foncière, ordures ménagères, etc.).

Si la déduction des charges aboutit à un résultat négatif, vous constatez un déficit foncier.

La part du déficit qui résulte des dépenses autres que les intérêts d’emprunt est déductible de votre revenu global dans la limite de 10 700 € .

Si votre revenu est insuffisant pour absorber ce déficit, vous pouvez le reporter sur votre revenu global des 6 années suivantes.

La part du déficit foncier qui dépasse 10 700 € et celle liée aux intérêts d’emprunt sont déductibles de vos revenus fonciers des 10 années suivantes.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Vous devez indiquer le détail du calcul du revenu net foncier en ligne sur votre espace personnel du site impots.gouv.fr .

Si vous devez faire une déclaration papier

Vous devez remplir le formulaire n°2044.

Vous devez remplir le formulaire n°2044 spécial si vous êtes dans l’un des cas suivants :

Vous êtes propriétaire d’au moins un immeuble pour lequel un régime spécial s’applique (par exemple, monument historique )

Vous avez opté pour la déduction avec l’amortissement des logements neufs (par exemple, dispositif “Borloo neuf” )

Vous bénéficiez d’une déduction spécifique pour des dispositifs Scellier intermédiaire ou Scellier ZRR

Vous possédez un bien en nue-propriété donné en location par l’usufruitier et pour lequel vous avez supporté des charges

Vous détenez des parts d’une société civile de placement immobilier (SCPI) pour lesquelles vous avez opté pour la déduction par l’amortissement.

La déclaration n°2044 (ou n°2044 spéciale) est à joindre à votre déclaration d’ensemble n°2042.

Si vos revenus fonciers dépassent 15 000 € , vous êtes imposable au régime réel.

Vous devez déclarer votre revenu foncier net.

Pour cela, vous devez soustraire de votre revenu foncier brut (les loyers que vous avez encaissés pendant l’année) toutes vos charges déductibles.

Les principales charges déductibles sont les suivantes (liste non exhaustive) :

Frais de réparation et d’entretien

Travaux d’amélioration (rénovation énergétique par exemple)

Provisions pour charges de copropriété

Frais de gestion

Primes d’assurances (habitation, loyers impayés, emprunteur, etc.)

Intérêts des emprunts

Certains impôts (taxe foncière, ordures ménagères, etc.).

Si la déduction des charges aboutit à un résultat négatif, vous constatez un déficit foncier.

La part du déficit qui résulte des dépenses autres que les intérêts d’emprunt est déductible de votre revenu global dans la limite de 10 700 € .

Si votre revenu est insuffisant pour absorber ce déficit, vous pouvez le reporter sur votre revenu global des 6 années suivantes.

La part du déficit foncier qui dépasse 10 700 € et celle liée aux intérêts d’emprunt sont déductibles de vos revenus fonciers des 10 années suivantes.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Vous devez indiquer le détail du calcul du revenu net foncier en ligne sur votre espace personnel du site impots.gouv.fr .

Si vous devez faire une déclaration papier

Vous devez remplir le formulaire n°2044.

Vous devez remplir le formulaire n°2044 spécial si vous êtes dans l’un des cas suivants :

Vous êtes propriétaire d’au moins un immeuble pour lequel un régime spécial s’applique (par exemple, monument historique )

Vous avez opté pour la déduction avec l’amortissement des logements neufs (par exemple, dispositif « Borloo neuf » )

Vous bénéficiez d’une déduction spécifique pour des dispositifs « Scellier »

Vous possédez un bien en nue-propriété donné en location par l’usufruitier et pour lequel vous avez supporté des charges

Vous détenez des parts d’une société civile de placement immobilier (SCPI) pour lesquelles vous avez opté pour la déduction par l’amortissement.

- Déclaration des revenus fonciers

Formulaire

La déclaration n°2044 (ou n°2044 spécial) est à joindre à votre déclaration d’ensemble n°2042.

- Déclaration des revenus (papier)

Formulaire

Pour effectuer votre déclaration de revenus, vous pouvez consulter les documents suivants :

Dépliant d’information sur les revenus fonciers

Notice explicative de la déclaration des revenus fonciers (formulaire n°2044).

- Location vide de meubles

Source : Ministère chargé des finances - Investissements locatifs réalisés dans le cadre de la loi « Scellier »

Source : Ministère chargé des finances - Immeubles spéciaux (monuments historiques)

Source : Ministère chargé des finances - Revenus fonciers – Dispositif Borloo-neuf

Source : Ministère chargé des finances - Site des impôts

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Simulateur

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 complémentaire des revenus 2023

Formulaire

- Déclaration des revenus fonciers

Formulaire

- Code général des impôts : articles 14 à 14B

Définition des revenus fonciers - Code général des impôts : articles 28 à 32

Application du régime du micro-foncier (article 32) et du régime réel (article 31) sous conditions - Décret n°2023-297 du 21 avril 2023 relatif aux dépenses de travaux de rénovation énergétique ouvrant droit au rehaussement temporaire du montant du déficit foncier imputable sur le revenu global

- Bofip-Impôts n°BOI-RFPI-20150210 relatif aux revenus fonciers et profits du patrimoine immobilier

- Bofip-Impots n°BOI-RFPI-DECLA relatif au régime d’imposition des revenus fonciers