Weather temperature

Habitat : les démarches

Publié le – Mis à jour le

Opération Programmée pour l’Amélioration de l’Habitat (OPAH) “Coeur de Ville”

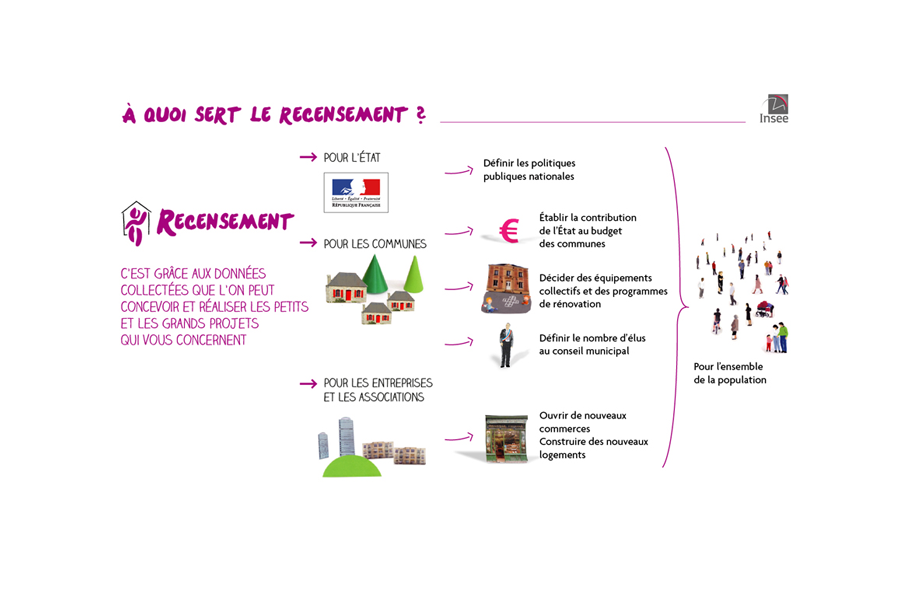

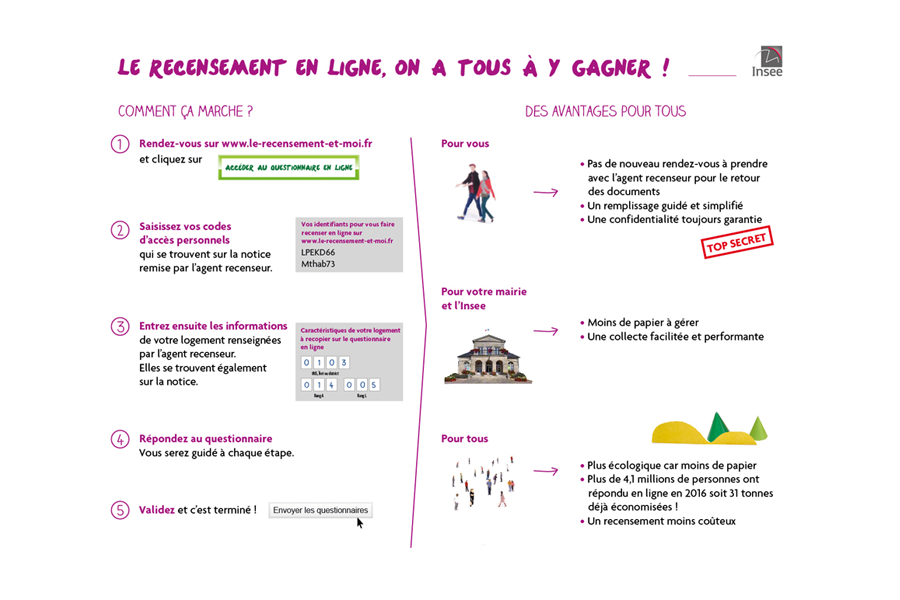

Recensement

Le recensement de la population a pour objectifs le dénombrement des logements et de la population résidant en France et la connaissance de leurs principales caractéristiques : sexe, âge, activité, professions exercées, caractéristiques des ménages, taille et type de logement, modes de transport, déplacements quotidiens. Pour une commune ces statistiques servent à prévoir les besoins en équipements collectifs comme les écoles, les maisons de retraites ou les hôpitaux. Elles servent surtout à établir la contribution de l’État au budget de la commune pour financer ces investissements.

Les communes de 10 000 habitants ou plus comme Cuers font désormais l’objet d’une enquête annuelle (de janvier à février) auprès d’un échantillon de 8 % de la population, dispersé sur l’ensemble de leur territoire. Au bout de 5 ans, tout le territoire de ces communes est pris en compte et les résultats du recensement sont calculés à partir de l’échantillon de 40 % de leur population ainsi constitué.

L’Adressage et certificat de numérotage

L’adressage précise les numéros affectés aux différents accès sur la ou les voies bordant la ou les parcelles. La demande d’attribution ou de confirmation d’une adresse est nécessaire pour une construction ou une réhabilitation sur une ou plusieurs parcelles, en particulier si les accès sont modifiés. Ce document permet de localiser votre parcelle afin d’améliorer l’intervention des services d’urgence (les pompiers, le SAMU, le SMUR, la police, la gendarmerie …..) et l’efficacité des services publics tels que la Poste, les impôts, la CAF ….. , les réseaux tels que l’ouverture d’un compteur (eau ou électricité), la fibre, et les autres services tels que les livraisons et autres.

Il permet aussi de mettre à jour la Basse d’Adresse Nationale (BAN) produite par l’Institut national de l’information géographique et forestière (IGN) (cf l’article L. 321-4 du même code par la loi n° 2016-1321 du 7 octobre 2016 pour une République numérique). C’est la seule base de données d’adresses officiellement reconnue par l’administration. Elle est utilisée par de nombreux services numériques publics et privés.

Comment obtenir un certificat de numérotage ?

- Téléchargez le formulaire

- Remplissez le (informatiquement ou imprimez le et remplissez le à la main) et adressez le accompagné des documents demandés :

- soit par courrier postal : Mairie de Cuers – Service “Habitat”– Place Général Magnan – BP 37 – 83390 Cuers

- Soit en le déposant à l’accueil ou dans la boite aux lettres de l’Hôtel de Ville sous pli cacheté à l’attention du service “Habitat”

- soit en ligne.

Lutte contre l’habitat indigne :

Vous êtes occupants d’un logement présentant des signes de non décence, de risque pour la santé ou la sécurité : comment agir ?

Vous avez la possibilité de saisir le service Habitat OU d’effectuer les démarches auprès de la Préfecture -DDTM :

SOIT PAR COURRIER

Préfecture du Var

Direction Départementale des Territoires et de la Mer du Var (DDTM)

Service Habitat Rénovation Urbaine – Pôle Départementale de Lutte contre l’Habitat Indigne du Var

Boulevard du 112ème Régiment d’Infanterie

CS 31209

83070 TOULON Cedex

SOIT PAR COURRIEL : ddtm-pdlhi@var.gouv.fr

Liens utiles pour vos démarches : https://www.var.gouv.fr/Demarches/Signaler-un-habitat-indigne

Autres liens utiles :

- Guide du logement décent de la CAF et de l’ADIL

- Fiche d’auto-diagnostic (accompagne l’état du logement ou de la chambre que vous louez avant la première visite)

- Attestation sur l’honneur (d’avoir pris contact avec le propriétaire pour effectuer des travaux)

Publicité extérieure

La politique publique relative à la publicité extérieure s’inscrit dans un objectif de qualité du cadre de vie. Elle vise à réduire l’impact des panneaux publicitaires dans l’espace public à travers notamment une diminution du nombre de dispositifs, une réduction des formats ou encore des règles de limitation des nuisances lumineuses dans un contexte de sobriété énergétique et de préservation de la biodiversité nocturne.

La décentralisation de la police de la publicité est entrée en vigueur au 1er janvier 2024.

Des nouvelles compétences dévolues aux maires et présidents d’EPCI. Dorénavant, les maires sont compétents pour assurer cette police sur leur territoire, que leur commune soit ou non couverte par un Règlement Local de Publicité (RLP).

Pour l’heure, la Commune n’est pas couverte par un Règlement Local de Publicité (RLP), de ce fait tout projet doit respecter le Règlement National de Publicité (RNP).

Pour toutes demandes et afin de vous accompagner dans votre projet, le service Habitat doit être consulté.

L’essentiel de la réglementation :

L’affichage publicitaire est réglementé par le code de l’environnement (articles L.581-1 à L.581-45 et R.581-1 à R.581-88).

Les règles s’appliquent à la publicité, aux enseignes et pré-enseignes visibles de toute voie ouverte à la circulation publique.

Le site service-public vous informe de la réglementation relative à la publicité extérieure : https://entreprendre.service-public.fr/vosdroits/N31355

Textes de lois et références :

• Code de l’environnement, articles L 581-1 à L 581-45

• Code de l’environnement, articles R 581-1 à R 581-88

Pour en savoir plus :

Télécharger le guide pratique de la réglementation de la publicité extérieure.

LES FORMALITÉS ADMINISTRATIVES

Dépôt du dossier :

- Version papier : Le dossier doit être adressé (en 3 exemplaires) par pli recommandé avec demande d’avis de réception ou déposé contre récépissé en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

- Version dématérialisée : création de votre compte : https://cuers.geosphere.fr/guichet-unique

Suivant le dispositif vous devez télécharger le Cerfa correspondant et joindre les pièces demandées :

→ Déclaration préalable : télécharger le cerfa

L’installation, le remplacement ou la modification d’un dispositif ou de matériel supportant de la publicité ou d’une pré-enseigne est soumis à déclaration préalable (article L.581-6 du code de l’environnement).

→ Autorisation préalable : télécharger le cerfa

L’article L.581-18 du Code de l’Environnement stipule que les enseignes y compris temporaires situées sur les immeubles et dans les lieux mentionnés aux articles L.581-4 et L.581-8 du code précité et celles situées sur le territoire d’une commune couverte par un Règlement Local de Publicité, ainsi que d’autres dispositifs particuliers (certains dispositifs de publicité lumineuse, mobilier urbain supportant de la publicité lumineuse…etc), doivent faire l’objet d’une demande d’autorisation préalable.

Le dossier doit être adressé en 3 exemplaires par pli recommandé avec demande d’avis de réception ou déposé contre récépissé : en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

Déclaration de la présence de termites ou insectes xylophages dans un logement ou un immeuble :

Impôt sur le revenu – Cotisations d’épargne retraite (déduction)

Vous disposez d’un produit d’épargne retraite ? Dans certains cas, vous pouvez déduire les cotisations versées de votre revenu net global. Pour en bénéficier, vous devez indiquer le montant des cotisations versées sur votre déclaration de revenus. Nous vous indiquons les règles à connaître.

Les produits d’épargne retraite sont des produits d’épargne à long terme.

Pendant la phase d’investissement, vous pouvez, dans certains cas, déduire les cotisations que vous versez.

Vous devrez attendre votre départ en retraite (sauf cas de déblocage exceptionnel) pour percevoir une rente viagère ou un capital. Ces sommes seront alors imposables.

Vous pouvez bénéficier, sous conditions, de la déduction des cotisations que vous avez versées pour les produits d’épargne retraite suivants :

Plan d’épargne retraite (PER) individuel (aussi appelé Perin )

Plan d’épargne retraite d’entreprise collectif (Pereco, aussi appelé Perecol )

Plan d’épargne retraite collectif (Perco).

Vous pouvez aussi bénéficier, sous conditions, de la déduction des cotisations que vous avez versées pour les régimes facultatifs suivants :

Préfon pour les agents de la fonction publique

Complément retraite mutualiste Corem

Complément retraite des hospitaliers CGOS.

Les cotisations déductibles sont celles que vous versez volontairement à titre individuel.

Les sommes versées au cours d’une année sont déductibles des revenus imposables de l’année concernée, dans la limite d’un plafond fixé pour chaque membre du foyer fiscal.

Par exemple, les sommes versées en 2024 sont déductibles de vos revenus imposables de 2024 (déclaration en 2025). Les sommes versées en 2025 seront déductibles de vos revenus imposables de 2025 (déclaration en 2026).

Si vous n’utilisez pas tout ou partie de votre plafond de déduction, vous pouvez le reporter sur les 3 années suivantes.

Le montant du plafond dépend de votre situation :

Le plafond de déduction des cotisations retraite est égal à 10 % des salaires et traitements déclarés sur votre déclaration de revenus 2024.

Le montant du plafond est au minimum de 4 637 € et au maximum de 37 094 € .

Le montant du plafond est réduit des éléments suivants :

Cotisations aux régimes de retraite supplémentaire rendus obligatoires dans l’entreprise pour les salariés (part patronale pour son montant non imposable et part salariale pour son montant déductible du salaire)

Abondement de l’employeur au plan d’épargne pour la retraite collectif (Perco), au plan d’épargne retraite d’entreprise collectif (Pereco) ou au plan d’épargne retraite obligatoire (Pero) dans la limite du montant exonéré d’impôt sur le revenu

Droits inscrits sur le CET (compte épargne temps) ou, en l’absence de CET, des jours de congé monétisés, exonérés (dans la limite de 10 jours) affectés par le salarié à un Perco, à un régime de retraite supplémentaire d’entreprise ou à un Pereco.

Le plafond est majoré du plafond de déduction (ou de la fraction du plafond) non utilisé au cours des 3 années précédentes, du plus ancien au plus récent.

Le plafond est égal à 10 % des revenus professionnels ( BIC , BNC , BA ) déclarés sur la déclaration de revenus 2024.

Le montant du plafond est au minimum de 4 637 € et au maximum de 37 094 € .

Le montant du plafond est réduit des cotisations aux régimes facultatifs des non-salariés et des gérants, pour leur montant déductible du résultat professionnel, compte non tenu de leur fraction correspondant à 15 % de la quote-part du bénéfice imposable comprise entre une fois et 8 fois le montant annuel du plafond de la sécurité sociale.

Le plafond est majoré du plafond de déduction (ou de la fraction du plafond) non utilisé au cours des 3 années précédentes, du plus ancien au plus récent.

Le plafond est de 4 637 € .

Le plafond est majoré du plafond de déduction (ou de la fraction du plafond) non utilisé au cours des 3 années précédentes.

Par exemple, si vous n’avez pas utilisé tout votre plafond de déduction en 2024, vous pouvez utiliser la part restante pour augmenter votre plafond de déduction en 2025.

Les cotisations versées sont à indiquer dans la partie Charges déductibles (épargne retraite) de votre déclaration de revenus.

Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Impôt sur le revenu – Déclaration de revenus annuelle

- Impôt sur le revenu – Revenus d’épargne et de placement

- Impôt sur le revenu – Déclarer les pensions de retraite

- Impôt sur le revenu – Déclarer les rentes viagères

- Plan d’épargne retraite (PER)

- Plan d’épargne pour la retraite collectif (Perco)

- Fiscalité des cotisations d’épargne retraite

Source : Ministère chargé des finances - Déclaration de revenus – Déduction des cotisations et primes d’épargne retraite

Source : Ministère chargé des finances - Epargne retraite – Notice 2041 GX pour remplir la déclaration de revenus

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 des revenus 2023 – Réductions d’impôt et crédits d’impôt

Formulaire

- Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Simulateur

- Code général des impôts : article 163 quatervicies

Montant maximum de déduction des primes versées aux plans d’épargne retraite - Bofip – Impôts n° BOI-IR-BASE-20-50 relatif à la déductibilité des cotisations d’épargne retraite

Impôt sur le revenu – Cotisations d’épargne retraite (déduction)

Vous disposez d’un produit d’épargne retraite ? Dans certains cas, vous pouvez déduire les cotisations versées de votre revenu net global. Pour en bénéficier, vous devez indiquer le montant des cotisations versées sur votre déclaration de revenus. Nous vous indiquons les règles à connaître.

Les produits d’épargne retraite sont des produits d’épargne à long terme.

Pendant la phase d’investissement, vous pouvez, dans certains cas, déduire les cotisations que vous versez.

Vous devrez attendre votre départ en retraite (sauf cas de déblocage exceptionnel) pour percevoir une rente viagère ou un capital. Ces sommes seront alors imposables.

Vous pouvez bénéficier, sous conditions, de la déduction des cotisations que vous avez versées pour les produits d’épargne retraite suivants :

Plan d’épargne retraite (PER) individuel (aussi appelé Perin )

Plan d’épargne retraite d’entreprise collectif (Pereco, aussi appelé Perecol )

Plan d’épargne retraite collectif (Perco).

Vous pouvez aussi bénéficier, sous conditions, de la déduction des cotisations que vous avez versées pour les régimes facultatifs suivants :

Préfon pour les agents de la fonction publique

Complément retraite mutualiste Corem

Complément retraite des hospitaliers CGOS.

Les cotisations déductibles sont celles que vous versez volontairement à titre individuel.

Les sommes versées au cours d’une année sont déductibles des revenus imposables de l’année concernée, dans la limite d’un plafond fixé pour chaque membre du foyer fiscal.

Par exemple, les sommes versées en 2024 sont déductibles de vos revenus imposables de 2024 (déclaration en 2025). Les sommes versées en 2025 seront déductibles de vos revenus imposables de 2025 (déclaration en 2026).

Si vous n’utilisez pas tout ou partie de votre plafond de déduction, vous pouvez le reporter sur les 3 années suivantes.

Le montant du plafond dépend de votre situation :

Le plafond de déduction des cotisations retraite est égal à 10 % des salaires et traitements déclarés sur votre déclaration de revenus 2024.

Le montant du plafond est au minimum de 4 637 € et au maximum de 37 094 € .

Le montant du plafond est réduit des éléments suivants :

Cotisations aux régimes de retraite supplémentaire rendus obligatoires dans l’entreprise pour les salariés (part patronale pour son montant non imposable et part salariale pour son montant déductible du salaire)

Abondement de l’employeur au plan d’épargne pour la retraite collectif (Perco), au plan d’épargne retraite d’entreprise collectif (Pereco) ou au plan d’épargne retraite obligatoire (Pero) dans la limite du montant exonéré d’impôt sur le revenu

Droits inscrits sur le CET (compte épargne temps) ou, en l’absence de CET, des jours de congé monétisés, exonérés (dans la limite de 10 jours) affectés par le salarié à un Perco, à un régime de retraite supplémentaire d’entreprise ou à un Pereco.

Le plafond est majoré du plafond de déduction (ou de la fraction du plafond) non utilisé au cours des 3 années précédentes, du plus ancien au plus récent.

Le plafond est égal à 10 % des revenus professionnels ( BIC , BNC , BA ) déclarés sur la déclaration de revenus 2024.

Le montant du plafond est au minimum de 4 637 € et au maximum de 37 094 € .

Le montant du plafond est réduit des cotisations aux régimes facultatifs des non-salariés et des gérants, pour leur montant déductible du résultat professionnel, compte non tenu de leur fraction correspondant à 15 % de la quote-part du bénéfice imposable comprise entre une fois et 8 fois le montant annuel du plafond de la sécurité sociale.

Le plafond est majoré du plafond de déduction (ou de la fraction du plafond) non utilisé au cours des 3 années précédentes, du plus ancien au plus récent.

Le plafond est de 4 637 € .

Le plafond est majoré du plafond de déduction (ou de la fraction du plafond) non utilisé au cours des 3 années précédentes.

Par exemple, si vous n’avez pas utilisé tout votre plafond de déduction en 2024, vous pouvez utiliser la part restante pour augmenter votre plafond de déduction en 2025.

Les cotisations versées sont à indiquer dans la partie Charges déductibles (épargne retraite) de votre déclaration de revenus.

Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Impôt sur le revenu – Déclaration de revenus annuelle

- Impôt sur le revenu – Revenus d’épargne et de placement

- Impôt sur le revenu – Déclarer les pensions de retraite

- Impôt sur le revenu – Déclarer les rentes viagères

- Plan d’épargne retraite (PER)

- Plan d’épargne pour la retraite collectif (Perco)

- Fiscalité des cotisations d’épargne retraite

Source : Ministère chargé des finances - Déclaration de revenus – Déduction des cotisations et primes d’épargne retraite

Source : Ministère chargé des finances - Epargne retraite – Notice 2041 GX pour remplir la déclaration de revenus

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 des revenus 2023 – Réductions d’impôt et crédits d’impôt

Formulaire

- Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Simulateur

- Code général des impôts : article 163 quatervicies

Montant maximum de déduction des primes versées aux plans d’épargne retraite - Bofip – Impôts n° BOI-IR-BASE-20-50 relatif à la déductibilité des cotisations d’épargne retraite