Weather temperature

Habitat : les démarches

Publié le – Mis à jour le

Opération Programmée pour l’Amélioration de l’Habitat (OPAH) “Coeur de Ville”

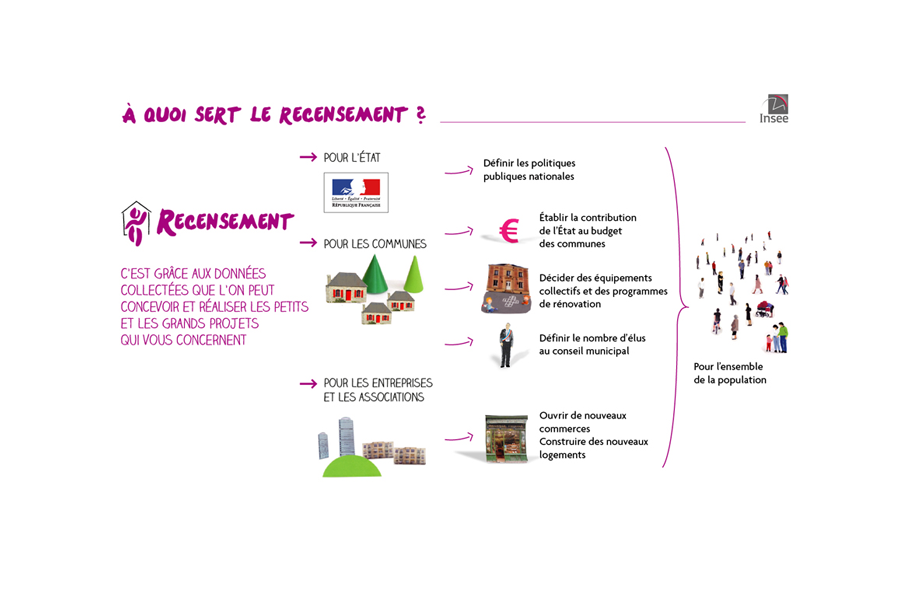

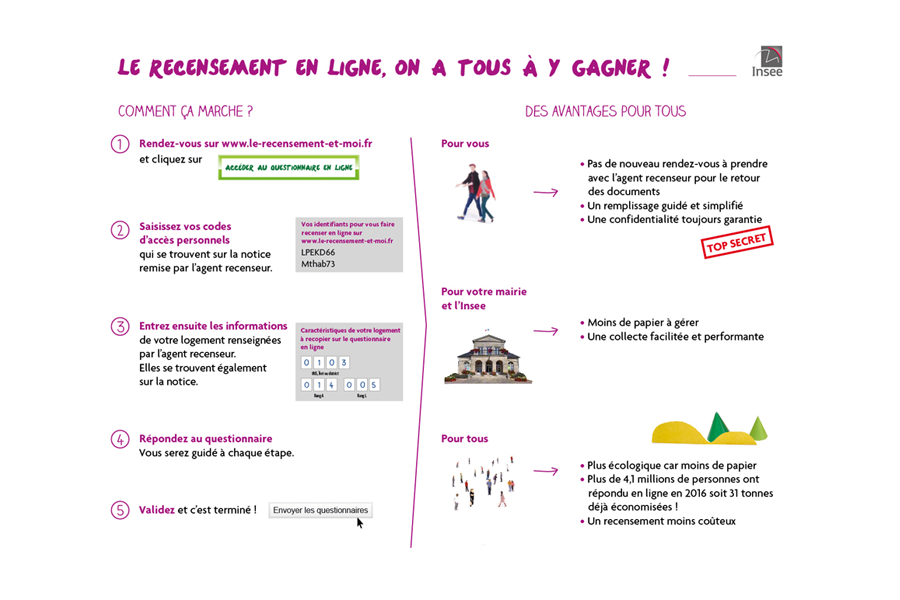

Recensement

Le recensement de la population a pour objectifs le dénombrement des logements et de la population résidant en France et la connaissance de leurs principales caractéristiques : sexe, âge, activité, professions exercées, caractéristiques des ménages, taille et type de logement, modes de transport, déplacements quotidiens. Pour une commune ces statistiques servent à prévoir les besoins en équipements collectifs comme les écoles, les maisons de retraites ou les hôpitaux. Elles servent surtout à établir la contribution de l’État au budget de la commune pour financer ces investissements.

Les communes de 10 000 habitants ou plus comme Cuers font désormais l’objet d’une enquête annuelle (de janvier à février) auprès d’un échantillon de 8 % de la population, dispersé sur l’ensemble de leur territoire. Au bout de 5 ans, tout le territoire de ces communes est pris en compte et les résultats du recensement sont calculés à partir de l’échantillon de 40 % de leur population ainsi constitué.

L’Adressage et certificat de numérotage

L’adressage précise les numéros affectés aux différents accès sur la ou les voies bordant la ou les parcelles. La demande d’attribution ou de confirmation d’une adresse est nécessaire pour une construction ou une réhabilitation sur une ou plusieurs parcelles, en particulier si les accès sont modifiés. Ce document permet de localiser votre parcelle afin d’améliorer l’intervention des services d’urgence (les pompiers, le SAMU, le SMUR, la police, la gendarmerie …..) et l’efficacité des services publics tels que la Poste, les impôts, la CAF ….. , les réseaux tels que l’ouverture d’un compteur (eau ou électricité), la fibre, et les autres services tels que les livraisons et autres.

Il permet aussi de mettre à jour la Basse d’Adresse Nationale (BAN) produite par l’Institut national de l’information géographique et forestière (IGN) (cf l’article L. 321-4 du même code par la loi n° 2016-1321 du 7 octobre 2016 pour une République numérique). C’est la seule base de données d’adresses officiellement reconnue par l’administration. Elle est utilisée par de nombreux services numériques publics et privés.

Comment obtenir un certificat de numérotage ?

- Téléchargez le formulaire

- Remplissez le (informatiquement ou imprimez le et remplissez le à la main) et adressez le accompagné des documents demandés :

- soit par courrier postal : Mairie de Cuers – Service “Habitat”– Place Général Magnan – BP 37 – 83390 Cuers

- Soit en le déposant à l’accueil ou dans la boite aux lettres de l’Hôtel de Ville sous pli cacheté à l’attention du service “Habitat”

- soit en ligne.

Lutte contre l’habitat indigne :

Vous êtes occupants d’un logement présentant des signes de non décence, de risque pour la santé ou la sécurité : comment agir ?

Vous avez la possibilité de saisir le service Habitat OU d’effectuer les démarches auprès de la Préfecture -DDTM :

SOIT PAR COURRIER

Préfecture du Var

Direction Départementale des Territoires et de la Mer du Var (DDTM)

Service Habitat Rénovation Urbaine – Pôle Départementale de Lutte contre l’Habitat Indigne du Var

Boulevard du 112ème Régiment d’Infanterie

CS 31209

83070 TOULON Cedex

SOIT PAR COURRIEL : ddtm-pdlhi@var.gouv.fr

Liens utiles pour vos démarches : https://www.var.gouv.fr/Demarches/Signaler-un-habitat-indigne

Autres liens utiles :

- Guide du logement décent de la CAF et de l’ADIL

- Fiche d’auto-diagnostic (accompagne l’état du logement ou de la chambre que vous louez avant la première visite)

- Attestation sur l’honneur (d’avoir pris contact avec le propriétaire pour effectuer des travaux)

Publicité extérieure

La politique publique relative à la publicité extérieure s’inscrit dans un objectif de qualité du cadre de vie. Elle vise à réduire l’impact des panneaux publicitaires dans l’espace public à travers notamment une diminution du nombre de dispositifs, une réduction des formats ou encore des règles de limitation des nuisances lumineuses dans un contexte de sobriété énergétique et de préservation de la biodiversité nocturne.

La décentralisation de la police de la publicité est entrée en vigueur au 1er janvier 2024.

Des nouvelles compétences dévolues aux maires et présidents d’EPCI. Dorénavant, les maires sont compétents pour assurer cette police sur leur territoire, que leur commune soit ou non couverte par un Règlement Local de Publicité (RLP).

Pour l’heure, la Commune n’est pas couverte par un Règlement Local de Publicité (RLP), de ce fait tout projet doit respecter le Règlement National de Publicité (RNP).

Pour toutes demandes et afin de vous accompagner dans votre projet, le service Habitat doit être consulté.

L’essentiel de la réglementation :

L’affichage publicitaire est réglementé par le code de l’environnement (articles L.581-1 à L.581-45 et R.581-1 à R.581-88).

Les règles s’appliquent à la publicité, aux enseignes et pré-enseignes visibles de toute voie ouverte à la circulation publique.

Le site service-public vous informe de la réglementation relative à la publicité extérieure : https://entreprendre.service-public.fr/vosdroits/N31355

Textes de lois et références :

• Code de l’environnement, articles L 581-1 à L 581-45

• Code de l’environnement, articles R 581-1 à R 581-88

Pour en savoir plus :

Télécharger le guide pratique de la réglementation de la publicité extérieure.

LES FORMALITÉS ADMINISTRATIVES

Dépôt du dossier :

- Version papier : Le dossier doit être adressé (en 3 exemplaires) par pli recommandé avec demande d’avis de réception ou déposé contre récépissé en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

- Version dématérialisée : création de votre compte : https://cuers.geosphere.fr/guichet-unique

Suivant le dispositif vous devez télécharger le Cerfa correspondant et joindre les pièces demandées :

→ Déclaration préalable : télécharger le cerfa

L’installation, le remplacement ou la modification d’un dispositif ou de matériel supportant de la publicité ou d’une pré-enseigne est soumis à déclaration préalable (article L.581-6 du code de l’environnement).

→ Autorisation préalable : télécharger le cerfa

L’article L.581-18 du Code de l’Environnement stipule que les enseignes y compris temporaires situées sur les immeubles et dans les lieux mentionnés aux articles L.581-4 et L.581-8 du code précité et celles situées sur le territoire d’une commune couverte par un Règlement Local de Publicité, ainsi que d’autres dispositifs particuliers (certains dispositifs de publicité lumineuse, mobilier urbain supportant de la publicité lumineuse…etc), doivent faire l’objet d’une demande d’autorisation préalable.

Le dossier doit être adressé en 3 exemplaires par pli recommandé avec demande d’avis de réception ou déposé contre récépissé : en mairie où est envisagé l’installation du dispositif, que la mairie soit couverte ou non par un Règlement Local de Publicité.

Nota : le délai d’instruction est de deux mois à la réception d’un dossier complet.

Déclaration de la présence de termites ou insectes xylophages dans un logement ou un immeuble :

Taxe sur la masse en ordre de marche des véhicules de tourisme (malus masse)

Quels véhicules sont concernés par la taxe sur la masse en ordre de marche (TMOM ou malus masse) ? Nous vous indiquons les principales règles à connaître.

Les règles diffèrent selon que l’achat a lieu en France ou à l’étranger.

Mesures antipollution

La taxe s’applique aux véhicules de tourisme suivants :

Véhicules de catégorie M1, de genre voiture particulière (VP)

Véhicules de catégorie N1, de genre camionnette (CTTE), carrosserie européenne BE (pick-up), comportant 5 places assises ou plus. Toutefois, ces véhicules ne sont pas soumis à la taxe s’ils sont affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables.

La taxe ne s’applique pas aux véhicules de tourisme dont la carrosserie est de type camionnette.

Connaître la catégorie et la carrosserie d’un véhicule

Consultez la case J du certificat d’immatriculation (carte grise) du véhicule pour connaître la catégorie européenne dont il relève. Par exemple catégorie M1 ou catégorie N1.

Le genre national du véhicule figure en case J1. Par exemple VP pour les voitures particulières, CTTE pour les camionnettes, VASP pour les véhicules automoteurs spécialisés.

La carrosserie européenne du véhicule figure en case J2. Par exemple AA pour les berlines, AC pour les breaks familiaux, BE pour les pick-up, SH pour les véhicules accessibles en fauteuil roulant.

La carrosserie nationale du véhicule figure en case J3. Par exemple, DERIV VP pour un véhicule à usage spécial faisant l’objet d’une adaptation réversible en vue d’un usage de véhicule utilitaire.

Savoir si le malus masse peut s’appliquer à un véhicule lors de l’immatriculation résultant de sa transformation

Un véhicule non soumis au malus masse lors de la 1re immatriculation est soumis au malus masse lors de l’immatriculation résultant de modifications techniques qui lui font perdre le bénéfice de l’exonération.

Handicap

La taxe sur la masse en ordre de marche ne s’applique pas aux véhicules suivants :

Véhicule accessible en fauteuil roulant

Véhicule acquis par une personne ayant une carte mobilité inclusion portant la mention invalidité ou une carte d’invalidité militaire. L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire. L’exonération s’applique également en cas de formule locative de longue durée.

Véhicule acquis par une personne ayant un enfant mineur ou à charge dans son foyer fiscal qui a une carte mobilité inclusion (CMI) portant la mention invalidité ou une carte d’invalidité militaire. L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire. L’exonération s’applique également en cas de formule locative de longue durée.

Joignez une copie de la carte relative à l’invalidité à votre demande de certificat d’immatriculation (carte grise). Ainsi, le montant de la taxe ne sera pas ajouté aux autres taxes lors du règlement du certificat d’immatriculation (carte grise).

Véhicule électrique et/ou à hydrogène

La taxe sur la masse en ordre de marche ne s’applique pas à un véhicule électrique et/ou à hydrogène.

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de 1re immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

|

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 599 |

0 |

De 1 600 à 1 799 |

10 |

De 1800 à 1 899 |

15 |

De 1 900 à 1 999 |

20 |

De 2 000 à 2 099 |

25 |

À partir de 2 100 |

30 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 70 000 € entre le 1er mars 2025 et le 31 décembre 2025.

Ainsi si le malus CO2 pour votre véhicule est de 70 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Véhicule transformé

En cas de transformation d’un véhicule de catégorie M1 à usage spécial (véhicule utilitaire immatriculé en carrosserie nationale DERIV VP) en véhicule de tourisme, le montant du malus masse est réduit à hauteur d’un coefficient forfaitaire de décote, en fonction de l’ancienneté du véhicule.

Le coefficient de décote s’applique à partir du 1er mois de la 1re immatriculation du véhicule.

Toutefois, le montant de la taxe est nul pour un véhicule dont la 1re immatriculation est antérieure au 1er janvier 2015.

|

Ancienneté du véhicule (en mois) |

Coefficient forfaitaire de décote (en pourcentage) |

|---|---|

De 1 à 3 |

3 |

De 4 à 6 |

6 |

De 7 à 9 |

9 |

De 10 à 12 |

12 |

De 13 à 18 |

16 |

De 19 à 24 |

20 |

De 25 à 36 |

28 |

De 37 à 48 |

33 |

De 49 à 60 |

38 |

De 61 à 72 |

43 |

De 73 à 84 |

48 |

De 85 à 96 |

53 |

De 97 à 108 |

58 |

De 109 à 120 |

64 |

De 121 à 132 |

70 |

De 133 à 144 |

76 |

De 145 à 156 |

82 |

De 157 à 168 |

88 |

De 169 à 180 |

94 |

À partir de 181 |

100 |

Pour un véhicule hybride non rechargeable, la masse en ordre de marche est réduite de 100 kg.

Pour un un véhicule hybride rechargeable avec une autonomie inférieure à 50 km en mode électrique, la masse en ordre de marche est réduite de 100 kg.

Pour un véhicule hybride électrique rechargeable de l’extérieur avec une autonomie en mode tout électrique en ville supérieure à 50 km, la masse en ordre de marche est réduite de 200 kg dans la limite de 15 % de cette même masse.

Les foyers ayant la charge d’au moins 3 enfants peuvent bénéficier d’une réduction de la taxe sur la masse en ordre de marche (malus masse).

Véhicule détenu par une personne morale

Une réduction du malus masse s’applique aux véhicules comportant au moins 8 places assises détenus par une personne morale.

La réduction est fixée à 500 kg.

Cette réduction n’est pas cumulable avec la réduction pour famille nombreuse. Si vous en bénéficiez, la réduction la plus avantageuse des 2 est retenue.

La taxe s’applique à l’achat du véhicule, lors de sa 1re immatriculation en tant que véhicule de tourisme en France.

Dans le cas où le concessionnaire se charge d’immatriculer le véhicule, la taxe est à régler en même temps que la facture d’achat du véhicule.

Sinon, vous payez la taxe lorsque vous faites la demande d’immatriculation du véhicule sur le site de l’ ANTS .

La taxe est due au jour de l’immatriculation du véhicule.

C’est la date d’immatriculation du véhicule qui est prise en compte pour déterminer le barème applicable, et non pas la date de commande ou d’achat du véhicule.

Vous pouvez utiliser un simulateur pour calculer le coût de la carte grise qui inclut la taxe fixe et la taxe régionale sur l’immatriculation des véhicules, le malus CO2 et le malus masse.

La taxe s’applique aux véhicules de tourisme suivants :

Véhicules de catégorie M1, de genre voiture particulière (VP)

Véhicules de catégorie N1, de genre camionnette (CTTE), carrosserie européenne BE (pick-up), comportant 5 places assises ou plus. Toutefois, ces véhicules ne sont pas soumis à la taxe s’ils sont affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables.

La taxe ne s’applique pas aux véhicules de tourisme dont la carrosserie est de type camionnette.

Connaître la catégorie et la carrosserie d’un véhicule

Consultez la case J du certificat d’immatriculation (carte grise) du véhicule pour connaître la catégorie européenne dont il relève. Par exemple catégorie M1 ou catégorie N1.

Le genre national du véhicule figure en case J1. Par exemple VP pour les voitures particulières, CTTE pour les camionnettes, VASP pour les véhicules automoteurs spécialisés.

La carrosserie européenne du véhicule figure en case J2. Par exemple AA pour les berlines, AC pour les breaks familiaux, BE pour les pick-up, SH pour les véhicules accessibles en fauteuil roulant.

La carrosserie nationale du véhicule figure en case J3. Par exemple, DERIV VP pour un véhicule à usage spécial faisant l’objet d’une adaptation réversible en vue d’un usage de véhicule utilitaire.

La taxe concerne les véhicules neufs et les véhicules d’occasion importés qui sont immatriculés en France pour la 1re fois.

La 1re immatriculation en France doit intervenir à partir de 2022.

En cas de véhicule d’occasion importé, la taxe s’applique lorsque le véhicule a été immatriculé pour la 1re fois à l’étranger à partir de 2022.

Savoir si le malus masse peut s’appliquer à un véhicule lors de l’immatriculation résultant de sa transformation

Un véhicule non soumis au malus masse lors de la 1re immatriculation est soumis au malus au masse lors de l’immatriculation résultant de modifications techniques qui lui font perdre le bénéfice de l’exonération.

Handicap

La taxe sur la masse en ordre de marche (malus masse) ne s’applique pas aux véhicules suivants :

Véhicule accessible en fauteuil roulant

-

Véhicule acquis par une personne ayant une carte mobilité inclusion portant la mention invalidité ou une carte d’invalidité militaire.

L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire.

L’exonération s’applique également en cas de formule locative de longue durée.

-

Véhicule acquis par une personne ayant un enfant mineur ou à charge dans son foyer fiscal qui a une carte mobilité inclusion (CMI) portant la mention invalidité ou une carte d’invalidité militaire.

L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire.

L’exonération s’applique également en cas de formule locative de longue durée.

Joignez une copie de la carte relative à l’invalidité à votre demande de certificat d’immatriculation (carte grise).

Ainsi, le montant de la taxe ne sera pas ajouté aux autres taxes lors du règlement du certificat d’immatriculation (carte grise).

Véhicule électrique et/ou à hydrogène

La taxe sur la masse en ordre de marche ne s’applique pas à un véhicule électrique et/ou à hydrogène.

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de première immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 799 € |

0 € |

A partir de 1 800 € |

10 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 40 000 €.

Ainsi si le malus CO2 pour votre véhicule est de 40 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de première immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 799 € |

0 € |

A partir de 1 800 € |

10 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 50 000 €.

Ainsi si le malus CO2 pour votre véhicule est de 50 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de 1re immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

|

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 599 |

0 |

De 1 600 à 1 799 |

10 |

De 1800 à 1 899 |

15 |

De 1 900 à 1 999 |

20 |

De 2 000 à 2 099 |

25 |

À partir de 2 100 |

30 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 60 000 € en 2024.

Ainsi si le malus CO2 pour votre véhicule est de 60 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de 1re immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

|

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 599 |

0 |

De 1 600 à 1 799 |

10 |

De 1800 à 1 899 |

15 |

De 1 900 à 1 999 |

20 |

De 2 000 à 2 099 |

25 |

À partir de 2 100 |

30 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 70 000 € en 2025.

Ainsi si le malus CO2 pour votre véhicule est de 70 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Première immatriculation en France d’un véhicule d’occasion importé de l’étranger

En cas d’acquisition d’un véhicule importé de l’étranger, le montant du malus masse est réduit à hauteur d’un coefficient forfaitaire de décote, en fonction de l’ancienneté du véhicule.

Le coefficient de décote s’applique à partir du 1er mois de la 1re immatriculation du véhicule à l’étranger.

Toutefois, le montant de la taxe est nul pour un véhicule dont la 1re immatriculation est antérieure au 1er janvier 2015.

|

Ancienneté du véhicule (en mois) |

Coefficient forfaitaire de décote (en pourcentage) |

|---|---|

De 1 à 3 |

3 |

De 4 à 6 |

6 |

De 7 à 9 |

9 |

De 10 à 12 |

12 |

De 13 à 18 |

16 |

De 19 à 24 |

20 |

De 25 à 36 |

28 |

De 37 à 48 |

33 |

De 49 à 60 |

38 |

De 61 à 72 |

43 |

De 73 à 84 |

48 |

De 85 à 96 |

53 |

De 97 à 108 |

58 |

De 109 à 120 |

64 |

De 121 à 132 |

70 |

De 133 à 144 |

76 |

De 145 à 156 |

82 |

De 157 à 168 |

88 |

De 169 à 180 |

94 |

À partir de 181 |

100 |

Pour un véhicule hybride non rechargeable, la masse en ordre de marche est réduite de 100 kg.

Véhicule hybride rechargeable avec une autonomie < à 50 km en mode électrique

Pour un un véhicule hybride rechargeable avec une autonomie inférieure à 50 km en mode électrique, la masse en ordre de marche est réduite de 100 kg.

Véhicule hybride rechargeable avec une autonomie > à 50 km en mode tout électrique

Pour un véhicule hybride électrique rechargeable de l’extérieur avec une autonomie en mode tout électrique en ville supérieure à 50 km, la masse en ordre de marche est réduite de 200 kg dans la limite de 15 % de cette même masse.

Famille nombreuse

Les foyers ayant la charge d’au moins 3 enfants peuvent bénéficier d’une réduction de la taxe sur la masse en ordre de marche (malus masse).

Véhicule détenu par une personne morale

Une réduction du malus masse s’applique aux véhicules comportant au moins 8 places assises détenus par une personne morale.

La réduction est fixée à 500 kg.

Cette réduction n’est pas cumulable avec la réduction pour famille nombreuse. Si vous en bénéficiez, la réduction la plus avantageuse des 2 est retenue.

La taxe s’applique à l’achat du véhicule, lors de sa 1re immatriculation en tant que véhicule de tourisme en France.

Dans le cas où le concessionnaire se charge d’immatriculer le véhicule, la taxe est à régler en même temps que la facture d’achat du véhicule.

Sinon, vous payez la taxe lorsque vous faites la demande d’immatriculation du véhicule sur le site de l’ ANTS .

La taxe est due au jour de l’immatriculation du véhicule.

C’est la date d’immatriculation du véhicule qui est prise en compte pour déterminer le barème applicable, et non pas la date de commande ou d’achat du véhicule.

Vous pouvez utiliser un simulateur pour calculer le coût de la carte grise qui inclut la taxe fixe et la taxe régionale sur l’immatriculation des véhicules, le malus CO2 et le malus masse.

-

34 00 – Informations sur la carte grise ou le permis de conduire

Serveur vocal interactif national apportant des réponses automatisées concernant la carte grise, le permis de conduire, la carte nationale d’identité et le passeport.

Si l’usager n’obtient pas la réponse à sa question relative à la carte grise ou au permis de conduire, il sera mis en relation avec un conseiller de l’Agence nationale des titres sécurisés (ANTS).

Par téléphone

Depuis la métropole :

34 00 (coût d’un appel local)

Depuis l’outre-mer :

09 70 83 07 07

Depuis l’étranger :

+33 9 70 83 07 07

- Calculer le montant du malus au poids (taxe sur la masse en ordre de marche)

Simulateur

- Calculer le coût du certificat d’immatriculation (ex-carte grise)

Simulateur

- Demande de remboursement de la taxe sur la masse en ordre de marche des véhicules de tourisme pour les personnes ayant 3 enfants à charge ou plus – véhicule immatriculé en 2023 ou avant

Formulaire

- Connaître le taux d’émission de CO2 de sa voiture neuve

Simulateur

- Code des impositions sur les biens et services : articles L421-71 à L421-81

Taxe sur la masse en ordre de marche des véhicules de tourisme

Taxe sur la masse en ordre de marche des véhicules de tourisme (malus masse)

Quels véhicules sont concernés par la taxe sur la masse en ordre de marche (TMOM ou malus masse) ? Nous vous indiquons les principales règles à connaître.

Les règles diffèrent selon que l’achat a lieu en France ou à l’étranger.

Mesures antipollution

La taxe s’applique aux véhicules de tourisme suivants :

Véhicules de catégorie M1, de genre voiture particulière (VP)

Véhicules de catégorie N1, de genre camionnette (CTTE), carrosserie européenne BE (pick-up), comportant 5 places assises ou plus. Toutefois, ces véhicules ne sont pas soumis à la taxe s’ils sont affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables.

La taxe ne s’applique pas aux véhicules de tourisme dont la carrosserie est de type camionnette.

Connaître la catégorie et la carrosserie d’un véhicule

Consultez la case J du certificat d’immatriculation (carte grise) du véhicule pour connaître la catégorie européenne dont il relève. Par exemple catégorie M1 ou catégorie N1.

Le genre national du véhicule figure en case J1. Par exemple VP pour les voitures particulières, CTTE pour les camionnettes, VASP pour les véhicules automoteurs spécialisés.

La carrosserie européenne du véhicule figure en case J2. Par exemple AA pour les berlines, AC pour les breaks familiaux, BE pour les pick-up, SH pour les véhicules accessibles en fauteuil roulant.

La carrosserie nationale du véhicule figure en case J3. Par exemple, DERIV VP pour un véhicule à usage spécial faisant l’objet d’une adaptation réversible en vue d’un usage de véhicule utilitaire.

Savoir si le malus masse peut s’appliquer à un véhicule lors de l’immatriculation résultant de sa transformation

Un véhicule non soumis au malus masse lors de la 1re immatriculation est soumis au malus masse lors de l’immatriculation résultant de modifications techniques qui lui font perdre le bénéfice de l’exonération.

Handicap

La taxe sur la masse en ordre de marche ne s’applique pas aux véhicules suivants :

Véhicule accessible en fauteuil roulant

Véhicule acquis par une personne ayant une carte mobilité inclusion portant la mention invalidité ou une carte d’invalidité militaire. L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire. L’exonération s’applique également en cas de formule locative de longue durée.

Véhicule acquis par une personne ayant un enfant mineur ou à charge dans son foyer fiscal qui a une carte mobilité inclusion (CMI) portant la mention invalidité ou une carte d’invalidité militaire. L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire. L’exonération s’applique également en cas de formule locative de longue durée.

Joignez une copie de la carte relative à l’invalidité à votre demande de certificat d’immatriculation (carte grise). Ainsi, le montant de la taxe ne sera pas ajouté aux autres taxes lors du règlement du certificat d’immatriculation (carte grise).

Véhicule électrique et/ou à hydrogène

La taxe sur la masse en ordre de marche ne s’applique pas à un véhicule électrique et/ou à hydrogène.

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de 1re immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

|

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 599 |

0 |

De 1 600 à 1 799 |

10 |

De 1800 à 1 899 |

15 |

De 1 900 à 1 999 |

20 |

De 2 000 à 2 099 |

25 |

À partir de 2 100 |

30 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 70 000 € entre le 1er mars 2025 et le 31 décembre 2025.

Ainsi si le malus CO2 pour votre véhicule est de 70 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Véhicule transformé

En cas de transformation d’un véhicule de catégorie M1 à usage spécial (véhicule utilitaire immatriculé en carrosserie nationale DERIV VP) en véhicule de tourisme, le montant du malus masse est réduit à hauteur d’un coefficient forfaitaire de décote, en fonction de l’ancienneté du véhicule.

Le coefficient de décote s’applique à partir du 1er mois de la 1re immatriculation du véhicule.

Toutefois, le montant de la taxe est nul pour un véhicule dont la 1re immatriculation est antérieure au 1er janvier 2015.

|

Ancienneté du véhicule (en mois) |

Coefficient forfaitaire de décote (en pourcentage) |

|---|---|

De 1 à 3 |

3 |

De 4 à 6 |

6 |

De 7 à 9 |

9 |

De 10 à 12 |

12 |

De 13 à 18 |

16 |

De 19 à 24 |

20 |

De 25 à 36 |

28 |

De 37 à 48 |

33 |

De 49 à 60 |

38 |

De 61 à 72 |

43 |

De 73 à 84 |

48 |

De 85 à 96 |

53 |

De 97 à 108 |

58 |

De 109 à 120 |

64 |

De 121 à 132 |

70 |

De 133 à 144 |

76 |

De 145 à 156 |

82 |

De 157 à 168 |

88 |

De 169 à 180 |

94 |

À partir de 181 |

100 |

Pour un véhicule hybride non rechargeable, la masse en ordre de marche est réduite de 100 kg.

Pour un un véhicule hybride rechargeable avec une autonomie inférieure à 50 km en mode électrique, la masse en ordre de marche est réduite de 100 kg.

Pour un véhicule hybride électrique rechargeable de l’extérieur avec une autonomie en mode tout électrique en ville supérieure à 50 km, la masse en ordre de marche est réduite de 200 kg dans la limite de 15 % de cette même masse.

Les foyers ayant la charge d’au moins 3 enfants peuvent bénéficier d’une réduction de la taxe sur la masse en ordre de marche (malus masse).

Véhicule détenu par une personne morale

Une réduction du malus masse s’applique aux véhicules comportant au moins 8 places assises détenus par une personne morale.

La réduction est fixée à 500 kg.

Cette réduction n’est pas cumulable avec la réduction pour famille nombreuse. Si vous en bénéficiez, la réduction la plus avantageuse des 2 est retenue.

La taxe s’applique à l’achat du véhicule, lors de sa 1re immatriculation en tant que véhicule de tourisme en France.

Dans le cas où le concessionnaire se charge d’immatriculer le véhicule, la taxe est à régler en même temps que la facture d’achat du véhicule.

Sinon, vous payez la taxe lorsque vous faites la demande d’immatriculation du véhicule sur le site de l’ ANTS .

La taxe est due au jour de l’immatriculation du véhicule.

C’est la date d’immatriculation du véhicule qui est prise en compte pour déterminer le barème applicable, et non pas la date de commande ou d’achat du véhicule.

Vous pouvez utiliser un simulateur pour calculer le coût de la carte grise qui inclut la taxe fixe et la taxe régionale sur l’immatriculation des véhicules, le malus CO2 et le malus masse.

La taxe s’applique aux véhicules de tourisme suivants :

Véhicules de catégorie M1, de genre voiture particulière (VP)

Véhicules de catégorie N1, de genre camionnette (CTTE), carrosserie européenne BE (pick-up), comportant 5 places assises ou plus. Toutefois, ces véhicules ne sont pas soumis à la taxe s’ils sont affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables.

La taxe ne s’applique pas aux véhicules de tourisme dont la carrosserie est de type camionnette.

Connaître la catégorie et la carrosserie d’un véhicule

Consultez la case J du certificat d’immatriculation (carte grise) du véhicule pour connaître la catégorie européenne dont il relève. Par exemple catégorie M1 ou catégorie N1.

Le genre national du véhicule figure en case J1. Par exemple VP pour les voitures particulières, CTTE pour les camionnettes, VASP pour les véhicules automoteurs spécialisés.

La carrosserie européenne du véhicule figure en case J2. Par exemple AA pour les berlines, AC pour les breaks familiaux, BE pour les pick-up, SH pour les véhicules accessibles en fauteuil roulant.

La carrosserie nationale du véhicule figure en case J3. Par exemple, DERIV VP pour un véhicule à usage spécial faisant l’objet d’une adaptation réversible en vue d’un usage de véhicule utilitaire.

La taxe concerne les véhicules neufs et les véhicules d’occasion importés qui sont immatriculés en France pour la 1re fois.

La 1re immatriculation en France doit intervenir à partir de 2022.

En cas de véhicule d’occasion importé, la taxe s’applique lorsque le véhicule a été immatriculé pour la 1re fois à l’étranger à partir de 2022.

Savoir si le malus masse peut s’appliquer à un véhicule lors de l’immatriculation résultant de sa transformation

Un véhicule non soumis au malus masse lors de la 1re immatriculation est soumis au malus au masse lors de l’immatriculation résultant de modifications techniques qui lui font perdre le bénéfice de l’exonération.

Handicap

La taxe sur la masse en ordre de marche (malus masse) ne s’applique pas aux véhicules suivants :

Véhicule accessible en fauteuil roulant

-

Véhicule acquis par une personne ayant une carte mobilité inclusion portant la mention invalidité ou une carte d’invalidité militaire.

L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire.

L’exonération s’applique également en cas de formule locative de longue durée.

-

Véhicule acquis par une personne ayant un enfant mineur ou à charge dans son foyer fiscal qui a une carte mobilité inclusion (CMI) portant la mention invalidité ou une carte d’invalidité militaire.

L’exonération ne peut concerner qu’un seul véhicule par bénéficiaire.

L’exonération s’applique également en cas de formule locative de longue durée.

Joignez une copie de la carte relative à l’invalidité à votre demande de certificat d’immatriculation (carte grise).

Ainsi, le montant de la taxe ne sera pas ajouté aux autres taxes lors du règlement du certificat d’immatriculation (carte grise).

Véhicule électrique et/ou à hydrogène

La taxe sur la masse en ordre de marche ne s’applique pas à un véhicule électrique et/ou à hydrogène.

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de première immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 799 € |

0 € |

A partir de 1 800 € |

10 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 40 000 €.

Ainsi si le malus CO2 pour votre véhicule est de 40 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de première immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 799 € |

0 € |

A partir de 1 800 € |

10 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 50 000 €.

Ainsi si le malus CO2 pour votre véhicule est de 50 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de 1re immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

|

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 599 |

0 |

De 1 600 à 1 799 |

10 |

De 1800 à 1 899 |

15 |

De 1 900 à 1 999 |

20 |

De 2 000 à 2 099 |

25 |

À partir de 2 100 |

30 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 60 000 € en 2024.

Ainsi si le malus CO2 pour votre véhicule est de 60 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Le montant de la taxe sur la masse en ordre de marche est déterminé au moyen du barème de l’année de 1re immatriculation du véhicule.

Ce barème associe un tarif marginal à chaque fraction de la masse en ordre de marche.

Le montant est égal à la somme des produits de chaque fraction par le tarif marginal associé.

|

Fraction de la masse en ordre de marche en kg |

Tarif marginal en € |

|---|---|

Jusqu’à 1 599 |

0 |

De 1 600 à 1 799 |

10 |

De 1800 à 1 899 |

15 |

De 1 900 à 1 999 |

20 |

De 2 000 à 2 099 |

25 |

À partir de 2 100 |

30 |

Le montant cumulé du malus masse et du malus CO2 est plafonné au montant maximum du malus CO2, soit 70 000 € en 2025.

Ainsi si le malus CO2 pour votre véhicule est de 70 000 € , le malus masse ne s’applique pas.

Un simulateur permet de calculer le montant de la taxe.

La masse en ordre de marche du véhicule est indiquée à la case G du certificat d’immatriculation (carte grise).

Première immatriculation en France d’un véhicule d’occasion importé de l’étranger

En cas d’acquisition d’un véhicule importé de l’étranger, le montant du malus masse est réduit à hauteur d’un coefficient forfaitaire de décote, en fonction de l’ancienneté du véhicule.

Le coefficient de décote s’applique à partir du 1er mois de la 1re immatriculation du véhicule à l’étranger.

Toutefois, le montant de la taxe est nul pour un véhicule dont la 1re immatriculation est antérieure au 1er janvier 2015.

|

Ancienneté du véhicule (en mois) |

Coefficient forfaitaire de décote (en pourcentage) |

|---|---|

De 1 à 3 |

3 |

De 4 à 6 |

6 |

De 7 à 9 |

9 |

De 10 à 12 |

12 |

De 13 à 18 |

16 |

De 19 à 24 |

20 |

De 25 à 36 |

28 |

De 37 à 48 |

33 |

De 49 à 60 |

38 |

De 61 à 72 |

43 |

De 73 à 84 |

48 |

De 85 à 96 |

53 |

De 97 à 108 |

58 |

De 109 à 120 |

64 |

De 121 à 132 |

70 |

De 133 à 144 |

76 |

De 145 à 156 |

82 |

De 157 à 168 |

88 |

De 169 à 180 |

94 |

À partir de 181 |

100 |

Pour un véhicule hybride non rechargeable, la masse en ordre de marche est réduite de 100 kg.

Véhicule hybride rechargeable avec une autonomie < à 50 km en mode électrique

Pour un un véhicule hybride rechargeable avec une autonomie inférieure à 50 km en mode électrique, la masse en ordre de marche est réduite de 100 kg.

Véhicule hybride rechargeable avec une autonomie > à 50 km en mode tout électrique

Pour un véhicule hybride électrique rechargeable de l’extérieur avec une autonomie en mode tout électrique en ville supérieure à 50 km, la masse en ordre de marche est réduite de 200 kg dans la limite de 15 % de cette même masse.

Famille nombreuse

Les foyers ayant la charge d’au moins 3 enfants peuvent bénéficier d’une réduction de la taxe sur la masse en ordre de marche (malus masse).

Véhicule détenu par une personne morale

Une réduction du malus masse s’applique aux véhicules comportant au moins 8 places assises détenus par une personne morale.

La réduction est fixée à 500 kg.

Cette réduction n’est pas cumulable avec la réduction pour famille nombreuse. Si vous en bénéficiez, la réduction la plus avantageuse des 2 est retenue.

La taxe s’applique à l’achat du véhicule, lors de sa 1re immatriculation en tant que véhicule de tourisme en France.

Dans le cas où le concessionnaire se charge d’immatriculer le véhicule, la taxe est à régler en même temps que la facture d’achat du véhicule.

Sinon, vous payez la taxe lorsque vous faites la demande d’immatriculation du véhicule sur le site de l’ ANTS .

La taxe est due au jour de l’immatriculation du véhicule.

C’est la date d’immatriculation du véhicule qui est prise en compte pour déterminer le barème applicable, et non pas la date de commande ou d’achat du véhicule.

Vous pouvez utiliser un simulateur pour calculer le coût de la carte grise qui inclut la taxe fixe et la taxe régionale sur l’immatriculation des véhicules, le malus CO2 et le malus masse.

-

34 00 – Informations sur la carte grise ou le permis de conduire

Serveur vocal interactif national apportant des réponses automatisées concernant la carte grise, le permis de conduire, la carte nationale d’identité et le passeport.

Si l’usager n’obtient pas la réponse à sa question relative à la carte grise ou au permis de conduire, il sera mis en relation avec un conseiller de l’Agence nationale des titres sécurisés (ANTS).

Par téléphone

Depuis la métropole :

34 00 (coût d’un appel local)

Depuis l’outre-mer :

09 70 83 07 07

Depuis l’étranger :

+33 9 70 83 07 07

- Calculer le montant du malus au poids (taxe sur la masse en ordre de marche)

Simulateur

- Calculer le coût du certificat d’immatriculation (ex-carte grise)

Simulateur

- Demande de remboursement de la taxe sur la masse en ordre de marche des véhicules de tourisme pour les personnes ayant 3 enfants à charge ou plus – véhicule immatriculé en 2023 ou avant

Formulaire

- Connaître le taux d’émission de CO2 de sa voiture neuve

Simulateur

- Code des impositions sur les biens et services : articles L421-71 à L421-81

Taxe sur la masse en ordre de marche des véhicules de tourisme